CMEのBitcoin Volatility Index導入で機関投資家のリスク管理に可能性? BTC・ETH・SOL・XRP向け新ベンチマークの影響を探る

BTC/USDT

$39,989,483,508.83

$71,751.33 / $67,300.00

差額: $4,451.33 (6.61%)

-0.0006%

ショートが支払い

目次

CMEグループが新しい暗号通貨ベンチマークを導入し、CME CF Bitcoin Volatility Index を含む。これにより、先物およびオプション市場でのリスク価格設定を強化します。この一連のベンチマークはビットコイン、イーサ、ソラナ、XRPをカバーし、伝統資産のVIXに似た標準化されたボラティリティデータを供給。機関投資家が市場の不確実性を管理するのに役立ちます。

-

CME CF Cryptocurrency Benchmarks がビットコインやイーサなどの主要デジタル資産向けに標準化された価格設定を導入。

-

Bitcoin Volatility Index は先物オプションのインプライド・ボラティリティを追跡し、30日間の価格変動の指標を提供します。

-

機関投資家向けデリバティブの取引量が第3四半期に過去最高の9000億ドルを記録し、オープンインタレストの1日平均が313億ドルに達しました。

CMEの新しいBitcoin Volatility Index がトレーダーの暗号資産リスク管理をどのように革新するかを発見。BTC、ETH、SOL、XRPのベンチマークを探求—今日、変動の激しい市場でリードを保ちましょう!

CME Bitcoin Volatility Index とは何ですか?

CME Bitcoin Volatility Index は、CMEグループが新たに導入したベンチマークで、ビットコインおよびマイクロビットコイン先物オプションのインプライド・ボラティリティを測定します。次の30日間の予想価格変動を標準化された視点で提供します。株式市場のVIXと同様に機能し、トレーダーが市場の不確実性を定量化し、暗号資産デリバティブ全体のリスク価格設定を改善するのに役立ちます。このツールは機関投資家向けに設計されており、馴染みのあるボラティリティ指標を暗号資産分野に統合します。

CMEの暗号通貨ベンチマークは機関投資家の取引をどのように支援しますか?

CME CF Cryptocurrency Benchmarks は、ビットコイン(BTC)、イーサ(ETH)、ソラナ(SOL)、XRPを含む包括的な資産群を提供し、リアルタイムの標準化された価格とボラティリティデータを配信します。シカゴに拠点を置くこの取引所が発表したこれらのベンチマークは、トレーダーが伝統市場のツールを暗号資産に適用できるようにし、オプション価格設定と価格変動に対するヘッジ戦略を強化します。CMEグループのデータによると、これらはオプション市場から導かれるインプライド・ボラティリティを追跡し、リスク評価の重要な参照として機能しますが、直接取引可能なものではありません。

出典: CMEグループ

このようなボラティリティベンチマークは、伝統金融で何十年も不可欠なものであり、不確実性に対するヘッジやボラティリティ重視の戦略開発を支えるデリバティブ取引の基盤となっています。暗号資産の世界では価格変動が極端になりやすいため、CME CF Bitcoin Volatility Index は市場センチメントの必要な指標を提供し、トレーダーのビットコイン短期行動に対する期待を反映します。

CMEグループの株式およびFX製品グローバル責任者、Tim McCourt は声明でその重要性を強調しました:「これらのベンチマークは、伝統的なボラティリティ測定の厳密さを暗号資産市場にもたらし、機関投資家が暗号資産特有のリスクを精密にナビゲートできるようにします。」この導入は、プラットフォーム上のデリバティブ活動の急増からわかるように、機関投資家の採用拡大と一致しています。

よくある質問

新しいCME CF Cryptocurrency Benchmarks でカバーされる資産は何ですか?

CME CF Cryptocurrency Benchmarks は、ビットコイン(BTC)、イーサ(ETH)、ソラナ(SOL)、XRPの価格とボラティリティデータをカバーします。これらのベンチマークは機関投資家向けに標準化された参照を提供し、馴染みのある先物およびオプションの枠組みを通じて暗号資産をより広範なポートフォリオに統合しやすくします。2024年末に導入されたこれらは、CMEが報告した四半期デリバティブ取引量9000億ドル超を支援することを目指します。

CMEでの暗号資産デリバティブの機関活動はどのように進化してきましたか?

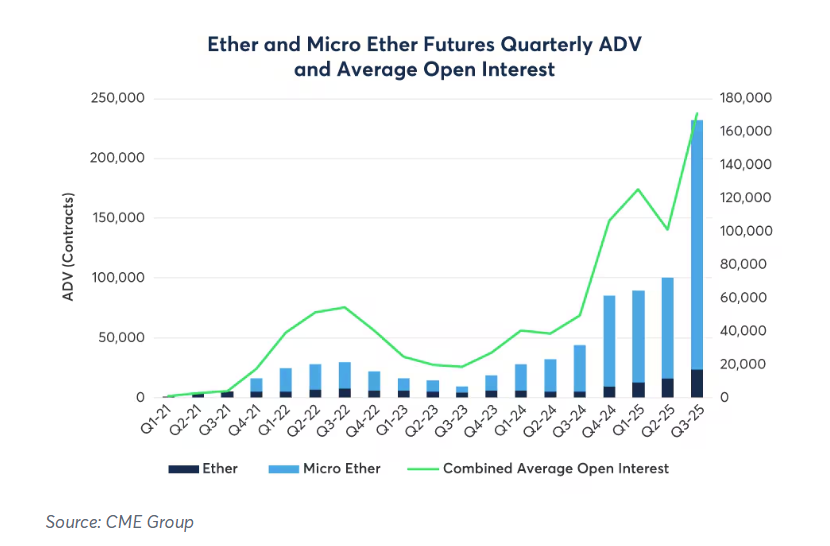

CMEでの暗号資産デリバティブに対する機関投資家の関心は、スポットETFの影響とビットコインやイーサなどの資産向け先物取引の拡大により大幅に成長しました。第3四半期には、先物とオプションの合計取引量が9000億ドル超の過去最高を記録し、1日平均オープンインタレストが313億ドルに達しました。これは市場のコミットメントと流動性の深化を示しており、特にイーサ先物の急増がビットコイン活動と並行しています。

イーサベースの暗号資産デリバティブ取引活動。出典: CMEグループ

暗号資産オプション市場は堅調な成長を遂げており、イーサおよびマイクロイーサ先物の取引量が機関投資家の流入拡大の中で上昇しています。スポットビットコインETFへの注目が集まる中、デリバティブは洗練された取引の基盤として残り、レバレッジ露出とリスク軽減を可能にします。オープンインタレストの水準は持続的な資本配分を示し、暗号資産クラスへの信頼向上を指しています。

関連: CMEがイーサ「スーパーサイクル」議論を再燃させる中、イーサ先物取引量がビットコインを上回る。ビットコインを超えた拡大は、多様なデリバティブ提供が複数のデジタル資産にわたるポートフォリオバランスを求める参加者を引きつける成熟市場を示しています。

金融セクターの専門家、主要機関のアナリストらは、これらの進展が伝統金融と暗号資産金融の橋渡しをさらに進める可能性を指摘しています。例えば、導入されたようなボラティリティ指数は、暗号資産市場のデータ不整合により以前困難だった戦略構築を助けます。

主なポイント

- 標準化されたボラティリティツール: CME CF Bitcoin Volatility Index はVIXを模倣し、30日間のインプライド・ボラティリティを追跡して暗号資産リスク価格設定を向上。

- 広範な資産カバー: イーサ、ソラナ、XRPにまで拡張し、多様な機関投資家取引戦略を支援。

- 記録的な市場活動: 第3四半期デリバティブ取引量が9000億ドル超、1日平均オープンインタレスト313億ドルで流動性の成長を強調。

結論

CME Bitcoin Volatility Index およびより広範な CME CF Cryptocurrency Benchmarks の導入は、機関投資家向け暗号資産取引の画期的な進歩を示し、伝統市場に並ぶボラティリティ洞察をビットコインやイーサなどの資産向けに提供します。信頼できるリスク管理データを供給することで、これらのツールはより大きな採用と市場安定を促進します。機関投資家の取引量が継続的に上昇する中、トレーダーは暗号資産の可能性を活かす好位置にあり、このダイナミックな環境での意思決定向上のため、これらのベンチマークを戦略に統合することを検討してください。