Ethereum企業取得81%減の兆し:市場慎重論が強まる可能性

ETH/USDT

$49,022,981,243.98

$2,121.70 / $1,994.57

差額: $127.13 (6.37%)

-0.0015%

ショートが支払い

目次

企業によるイーサリアム取得が過去3ヶ月で81%減少、市場の統合局面の中でもBitMine Immersion Technologiesのようなトップ保有者が数十億ドルのETHを追加。ビットコインは90,000ドルを維持し、投資家たちは連邦準備制度理事会の金利決定を待つ中、DeFiは規制の圧力に直面。

-

イーサリアムのトレジャリー購入は8月の197万ETHから11月の37万ETHへ減少、巻き戻しの兆しを示す。

-

主要プレーヤーは減速にもかかわらず蓄積を続け、BitMineはETH供給量の5%に近づく。

-

暗号通貨貸付市場は2025年第3四半期に250億ドルに達し、通年で200%増加、主にTetherやNexoのような透明性の高いプラットフォームがリード。

最新の暗号通貨週間ニュースを探る:イーサリアム取得81%減少、CitadelがDeFi規制を促す、Arthur HayesがMonadに警告、250億ドルの貸付ブーム。市場変動に追いつく—今日、主要な洞察を発見せよ。

2025年末のイーサリアム企業取得に何が起きているのか?

イーサリアムの企業取得は大幅に減少しており、デジタル資産トレジャリーによる月間購入額は8月のピークから過去3ヶ月で81%低下。この巻き戻しは市場全体の慎重さを反映しており、大口保有者はポジション構築を継続。投資家たちはビットコインの90,000ドル超の安定の中で、連邦準備制度理事会の動向に注目している。

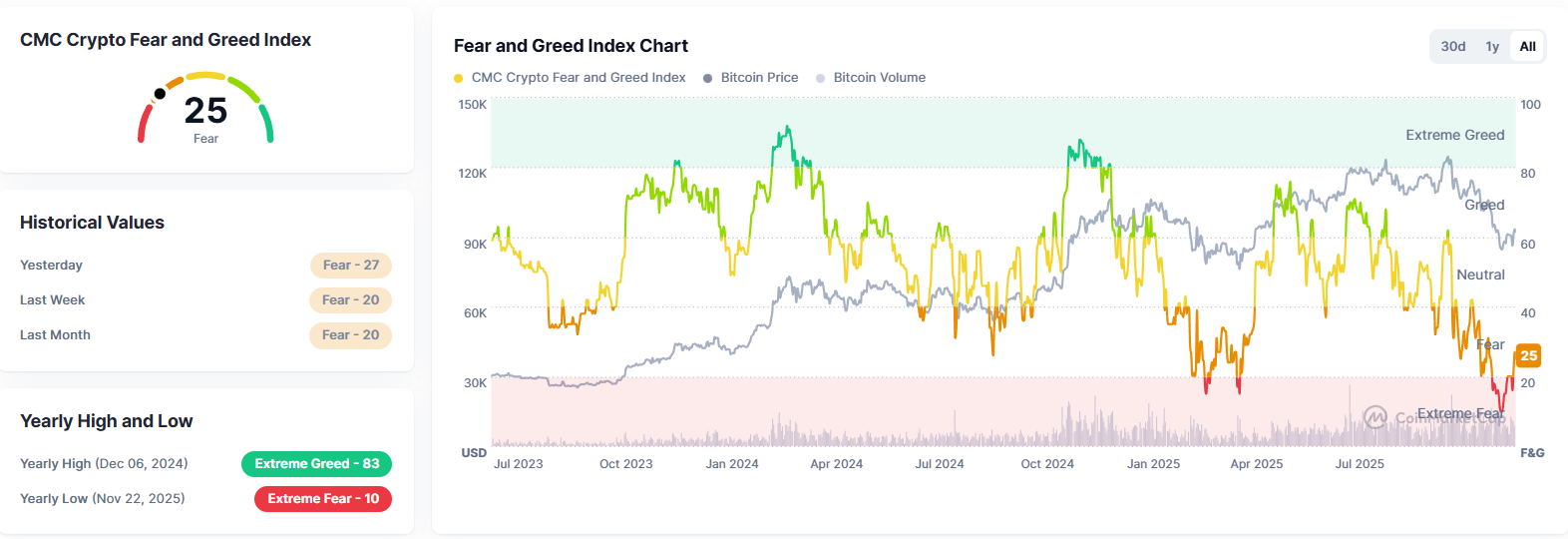

Fear and Greed Indexが暗号通貨のセンチメントに与えた影響は?

CoinMarketCapが追跡するFear and Greed Indexは今週20から25へわずかに上昇、ビットコインが90,000ドルの水準を維持する中でも投資家たちの恐怖心が持続することを示す。このセンチメントは最近の回復後の統合局面と一致し、トレーダーたちはマクロ経済のシグナルに備える。インデックスの史上チャートからのデータは、政策期待に連動したボラティリティを示し、現在の水準は完全なパニックではなく慎重さを示唆している。

暗号通貨市場は前週のリバウンド後の横ばい推移を続けている。ビットコインは重要な90,000ドルの心理的抵抗線を維持し、信頼感を支えている。しかし、全体のセンチメントは低調で、確立された指標で測定される恐怖が支配的だ。

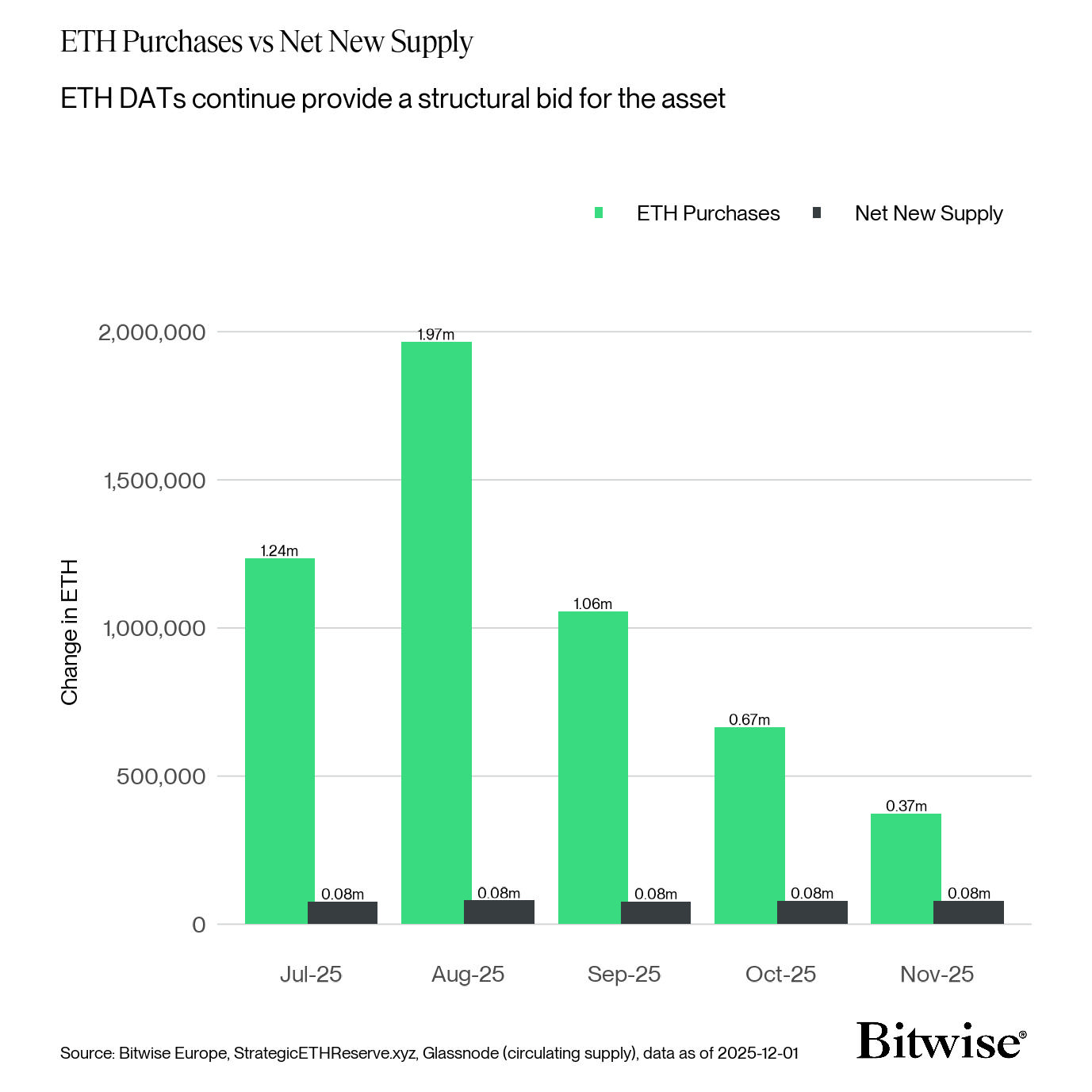

イーサリアムエコシステムでは、企業やファンドがETHを準備資産として蓄積するトレジャリートレード戦略に逆転の兆しが見られる。Bitwiseの分析によると、イーサリアムデジタル資産トレジャリーの月間取得量は8月の197万イーサから11月のわずか37万イーサへ急落。この81%の減少は、市場の不確実性と資金調達コストの上昇による機関投資家の熱意の後退を強調している。

Fear & Greed index、史上チャート。出典: CoinMarketCap

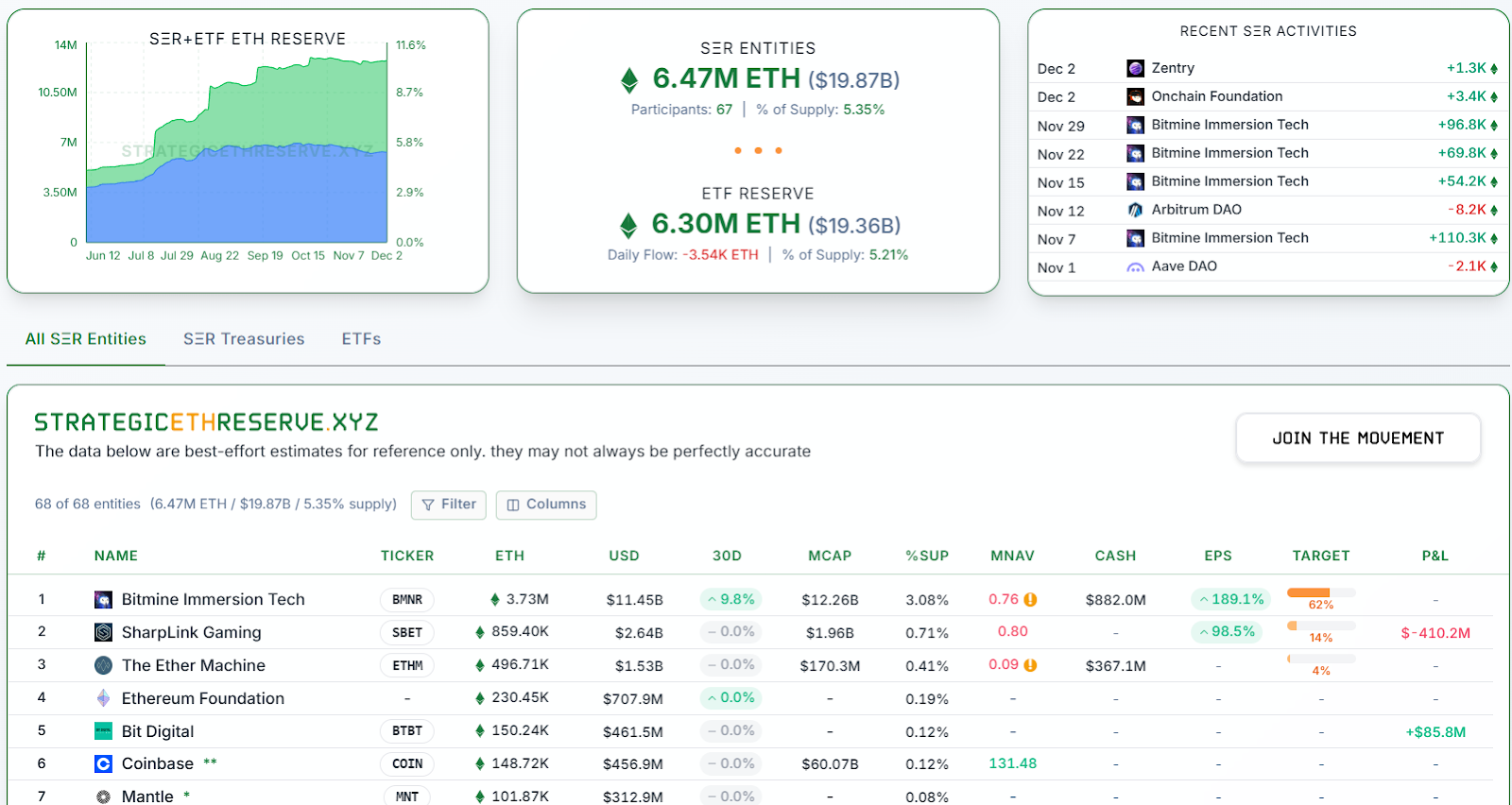

全体の減速にもかかわらず、主要な企業保有者は手を緩めていない。トップの機関イーサ蓄積者であるBitMine Immersion Technologiesは、過去1ヶ月で約67万9千ETH—価値21億3千万ドル—を追加。これにより、Strategicethreserveのデータによると、総ETH供給量の5%確保という野心的な目標の62%達成に近づいている。

BitMineのリザーブにはさらに8億8,200万ドルの現金が含まれており、さらなる購入の可能性を高めている。他の企業もETH戦略を維持するための資金調達を積極的に行っており、小口投資家の躊躇の中でもクジラが支配する二極化を強調している。

出典: Max Shennon

トップ企業イーサ保有者。出典: Strategicethreserve.xyz

Bitwiseの上級リサーチアソシエイトであるMax Shennonは、最近のソーシャルメディア更新で「ETH DATの弱気相場が続く」と指摘、トレジャリー流入の持続的な下落トレンドを強調。この見解は、短期市場ダイナミクスが蓄積を圧迫している一方で、企業環境での長期ETH採用が堅調であるという専門家の見方と一致する。

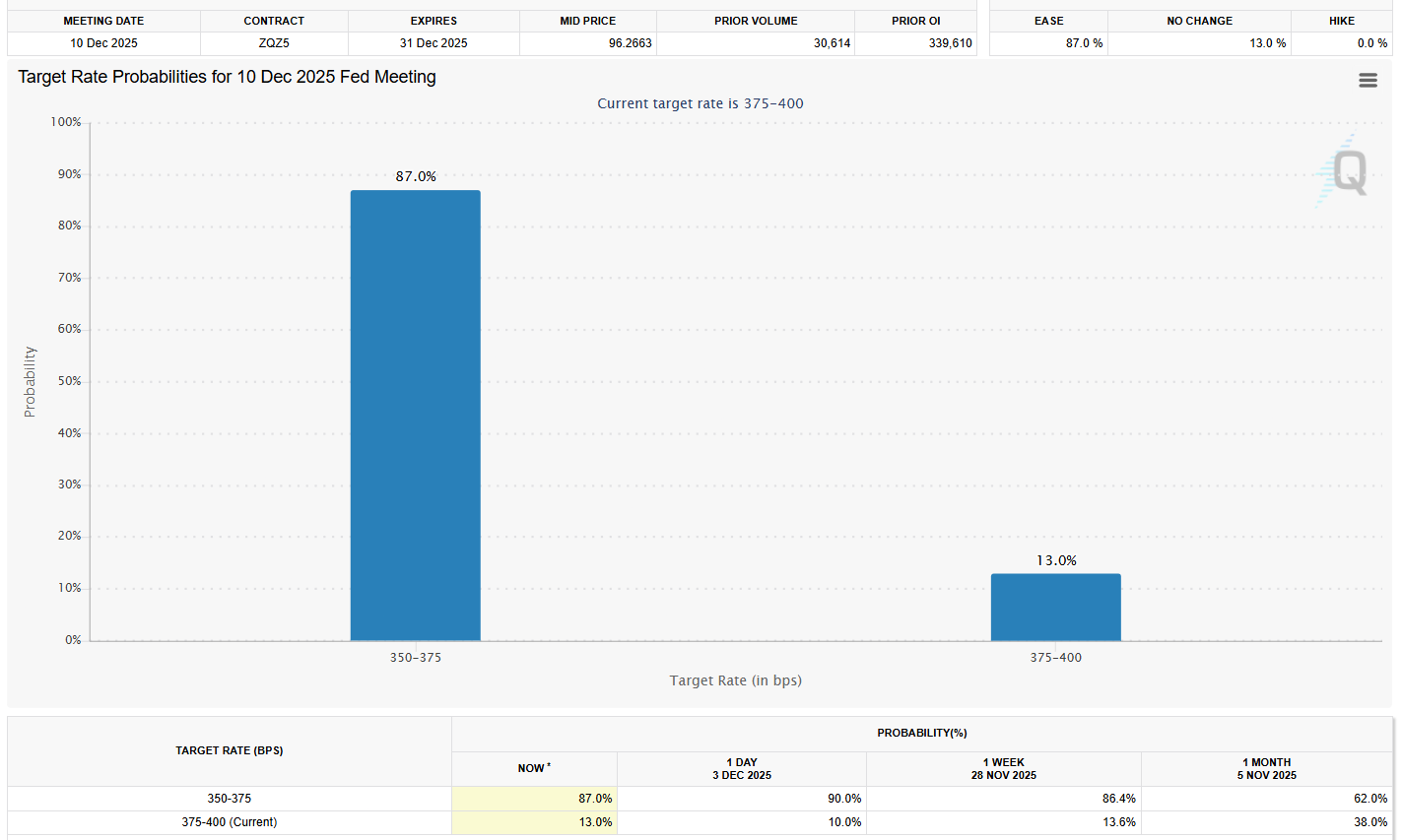

市場参加者たちは、水曜日の米連邦準備制度理事会会合にも注目しており、金利決定が2026年の金融環境を形成する可能性がある。トレーダーたちはCME GroupのFedWatchツールに基づき、25ベーシスポイントの利下げ確率を87%と見込んでおり、1ヶ月前の62%から上昇。このような動きは流動性制約を緩和し、トレジャリー購入を再燃させる可能性がある。

利下げ確率。出典: CMEgroup.com

Citadel SecuritiesがDeFi規制に与える影響は?

Citadel Securitiesは、トークン化株式を提供する分散型金融プラットフォームに対する米証券取引委員会の厳格な監督を提唱し、議論を呼んでいる。SECへの書簡で、このマーケットメーカーはDeFi開発者、スマートコントラクト作成者、自己保管プロバイダーに対する広範な免除に反対した。

同社は、これらのエンティティがトークン化された米株式を扱う場合、既存の証券法の下で取引所やブローカー・ディーラーとして機能すると主張。「DeFiプロトコル経由のトークン化株式取引を容易にする広範な免除措置を付与すれば、同じ証券の取引に二つの別個の規制体制が生まれ、市場の断片化を招く」とCitadelは述べ、技術中立アプローチに反対した。

この立場は、SECのトークン化資産規制に関する募集への回答として提出され、暗号コミュニティから強い批判を招いている。ブロックチェーンイノベーションの擁護者は進歩を阻害すると主張する一方、支持者は投資家保護に必要と見なす。この議論は伝統金融と新興DeFiパラダイムの間の緊張を強調している。

Arthur HayesがMonad投資に警告する理由は?

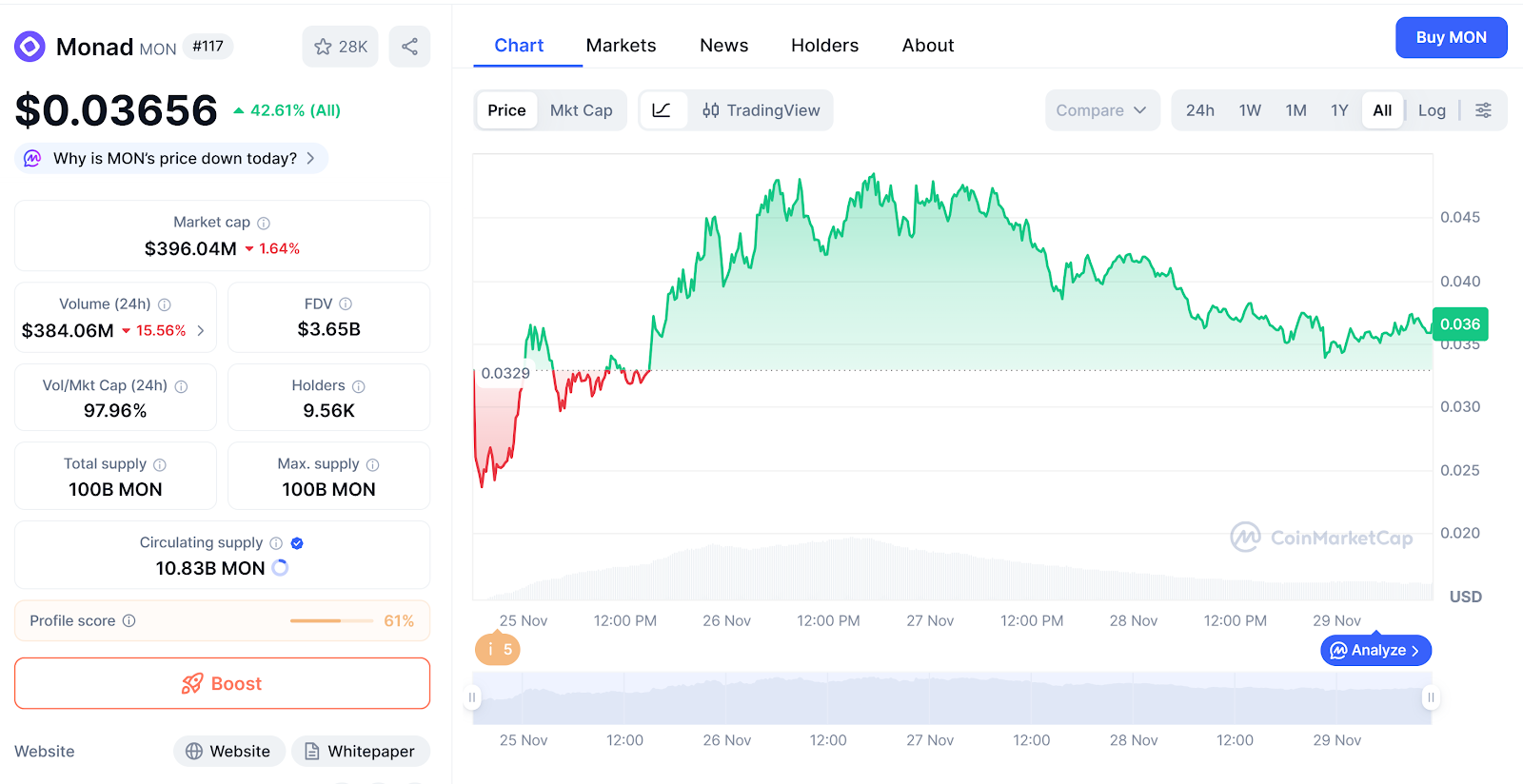

BitMEX元CEOのベテラントレーダー、Arthur Hayesは、新しくローンチされたレイヤー1ブロックチェーンMonadを高リスク投資と呼び、99%の価値暴落を予測した。Altcoin Dailyの議論で、Hayesはその構造を「高FDV、低フロートのVCコイン」と批判し、完全希薄化価値が流通供給を大幅に上回るため、トークンアンロックによるボラティリティを招くと指摘。

Hayesは、このようなプロジェクトはしばしば初期のハイプで急騰した後、インサイダー売却で急落すると説明。「これはまた別の弱気チェーンになるだろう」と警告し、持続的な成功にはベンチャーキャピタル支援を超えた本物の採用が必要だと述べた。彼はビットコイン、イーサ、Solana、Zcashを含む数少ないレイヤー1のみが生き残ると予測。

昨年Paradigmから2億2,500万ドルを調達したMonadは、月曜日にメイン넷をデビューさせ、MONトークンのエアドロップを実施。CoinMarketCapデータによると、トークンはローンチ後40%上昇したが、Hayesは未証明のエコシステムでの短期利益追いに慎重を促す。

MonadのMONトークン、ローンチ以来40%上昇。出典: CoinMarketCap

暗号通貨貸付市場の成長を駆動する要因は?

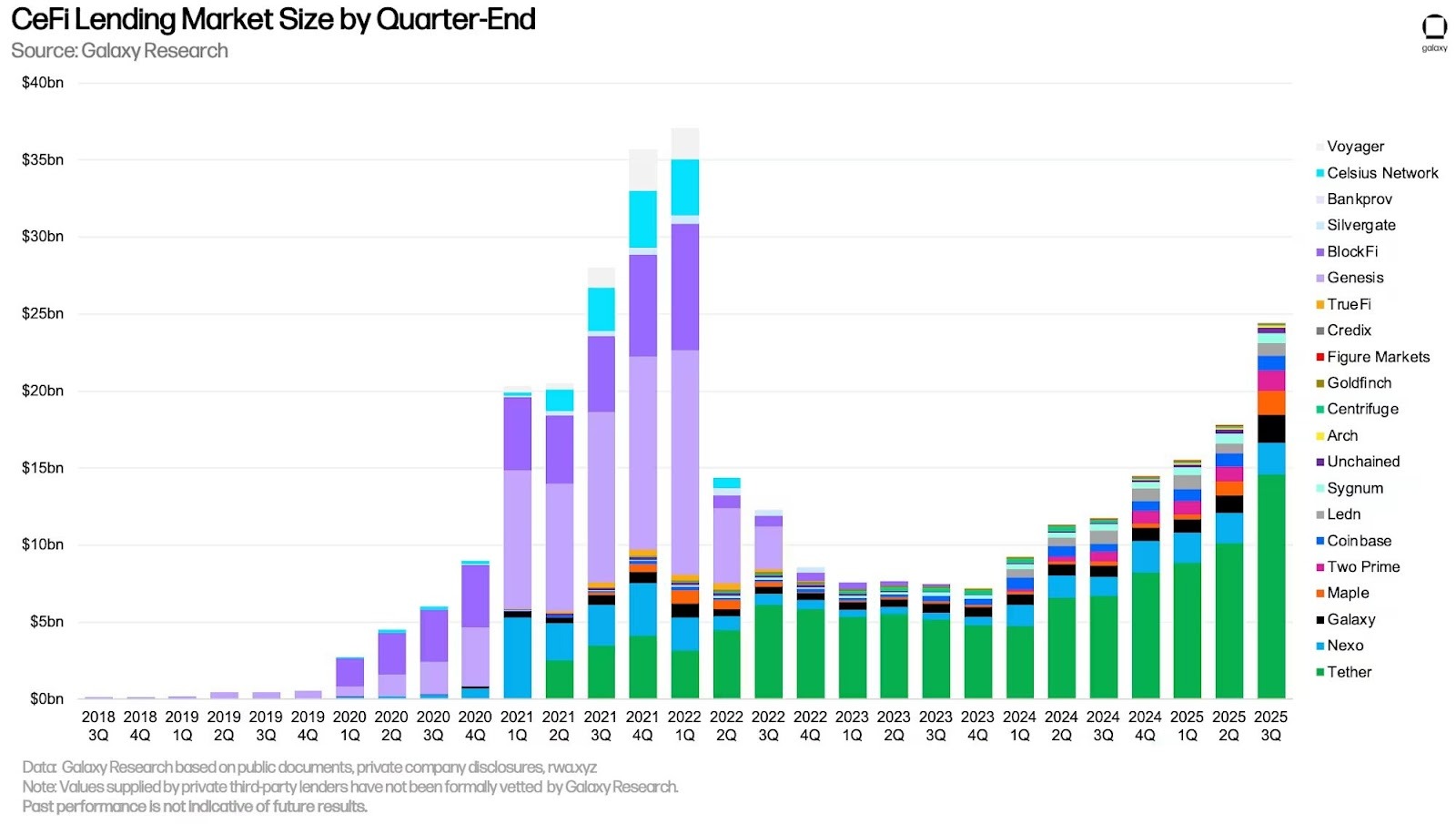

暗号通貨貸付セクターは2025年第3四半期までに未償還融資が約250億ドルに急増、1月からの200%増加で、Galaxy Researchによると2022年第1四半期の370億ドルピーク以来の最高水準を更新。ただし、透明性は大幅に向上している。

Tether、Nexo、Galaxyのようなプラットフォームが明確な報告でリードし、過去サイクルの不透明な前身からの転換だ。Galaxyのリサーチ責任者Alex Thornは最近の声明でこの進化を強調し、セクターの成熟に誇りを表明。新規参入者はサービスを多様化し、借り手と貸し手双方の安定性とアクセシビリティを高めている。

暗号通貨貸付の風景は過去3年間で多くの新プラットフォームを迎えた。出典: Alex Thorn

Portal to Bitcoinの新資金調達がクロスチェーン取引に与える影響は?

ビットコイン中心の相互運用性プロトコルPortal to Bitcoinは、JTSA Global主導の資金調達ラウンドで2,500万ドルを調達、Coinbase Ventures、OKX Ventures、Arrington Capitalからの投資に続く。この資金は、ブリッジやラップ資産なしの信頼できない即時クロスチェーン決済のためのアトミックOTC取引デスクのローンチを支援。

このサービスは機関や大口保有者を対象とし、ビットコインを決済レイヤーとして強調。創業者兼CEOのChandra Duggiralaは、「Portalはブリッジ、カストディアン、ラップ資産なしでビットコインをグローバル資産市場の決済レイヤーとするインフラを提供」と述べた。これはTHORChainやLiqualityのようなプロジェクトのアトミックスワップ技術を基盤としつつ、ビットコイン中心のOTC取引を優先。

Portal to Bitcoinチームメンバー、左から:共同創業者兼CTO Manoj Duggirala、創業者兼CEO Chandra Duggirala、共同創業者George Burke。出典: Portal to Bitcoin

よくある質問

イーサリアム企業取得の81%減少の原因は?

この減少は8月のピーク後の市場統合と高まった慎重さによるもので、トレジャリーの購入を197万ETHから37万ETHへ削減。恐怖主導のセンチメントとFed利下げ待ちが要因だが、BitMineのようなトップ保有者は戦略的に蓄積を続けている。

暗号通貨貸付市場は2022年より安定しているか?

はい、2025年第3四半期の250億ドル市場はTetherやNexoのようなリーダーの高い透明性により安定、通年200%増加。2022年の不透明さとは異なり、現在のプラットフォームは明確なデータを強調し、リスクを低減、利回りを求めるユーザーの持続可能な成長を促進。

主要なポイント

- イーサリアムトレジャリーの減速:3ヶ月で取得81%減少したが、BitMineのようなクジラが21億3千万ドルのETHを追加、慎重さの中での選択的蓄積を示唆。

- 規制の緊張:Citadelのトークン化株式に対するDeFi監督推進がイノベーションと保護の対立を強調、コミュニティから反発。

- 貸付市場のブーム:250億ドルの融資は成熟した透明プラットフォームを反映—Fedの影響を監視し、さらなる拡大に備えよ。

結論

今週のイーサリアム企業取得の減少と広範な暗号市場の統合は慎重な局面を強調するが、貸付やビットコイン相互運用性のような回復力あるセクターがバランスを取る。連邦準備制度理事会の決定が迫る中、透明性の高いプラットフォームと確立された資産の機会が続く。2026年のトレンドに警戒し、進化するダイナミクスを効果的にナビゲートせよ。

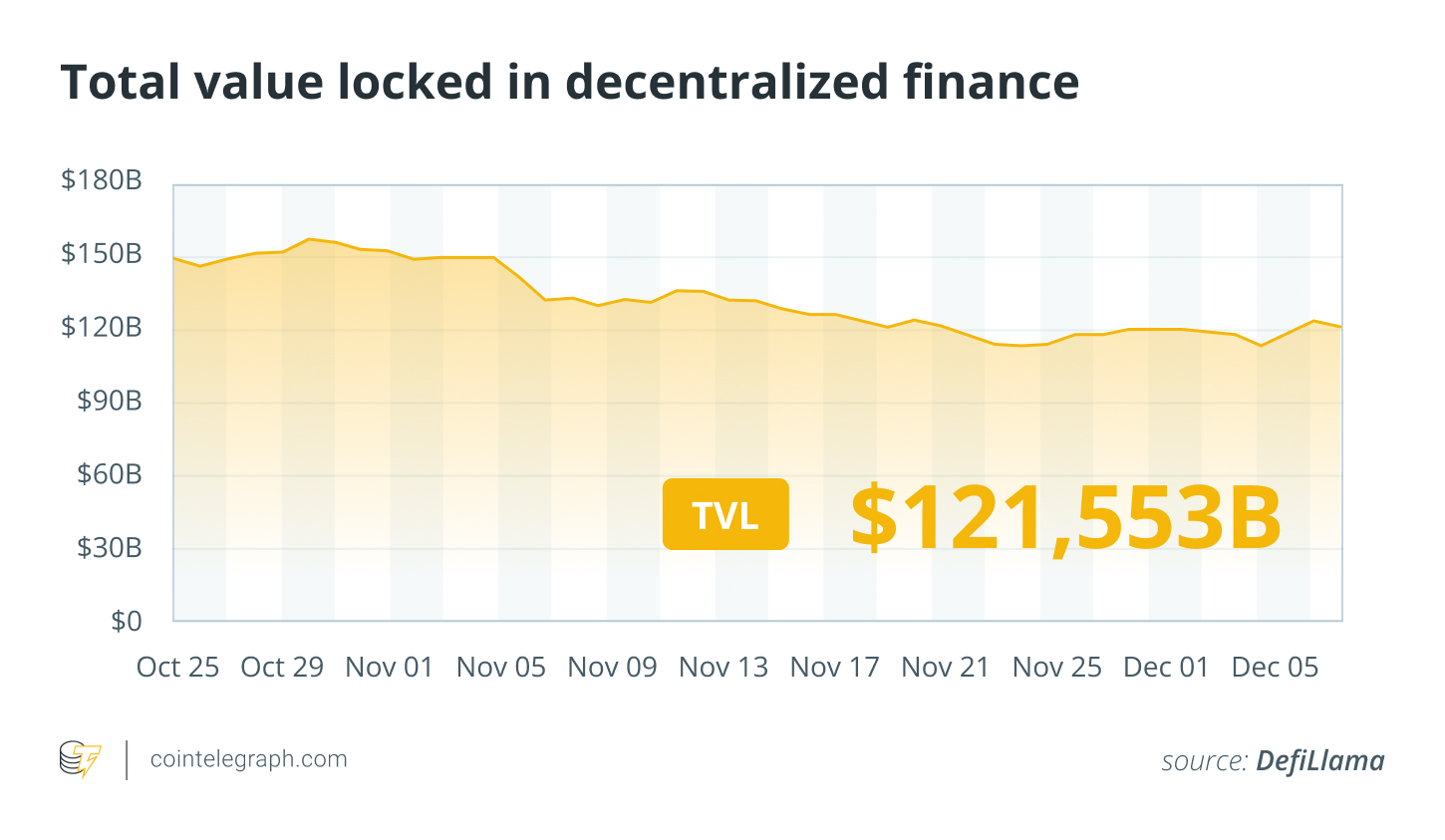

DeFiの総ロック価値。出典: DefiLlama