米インフレ冷却とQT終了がBitcoin価格上昇の可能性を示唆?FOMC前の市場動向を解説

BTC/USDT

$39,989,483,508.83

$71,751.33 / $67,300.00

差額: $4,451.33 (6.61%)

-0.0006%

ショートが支払い

目次

Truflationのデータによると、米国のインフレ率が前年比2.45%に低下しており、FOMC会合を前に連邦準備制度理事会(FRB)の利下げの可能性を示唆しています。これにより、ビットコインの価格は最近の安値から12.6%上昇し、2025年12月1日の量的引き締め(QT)終了後の流動性改善への市場の楽観を反映しています。

-

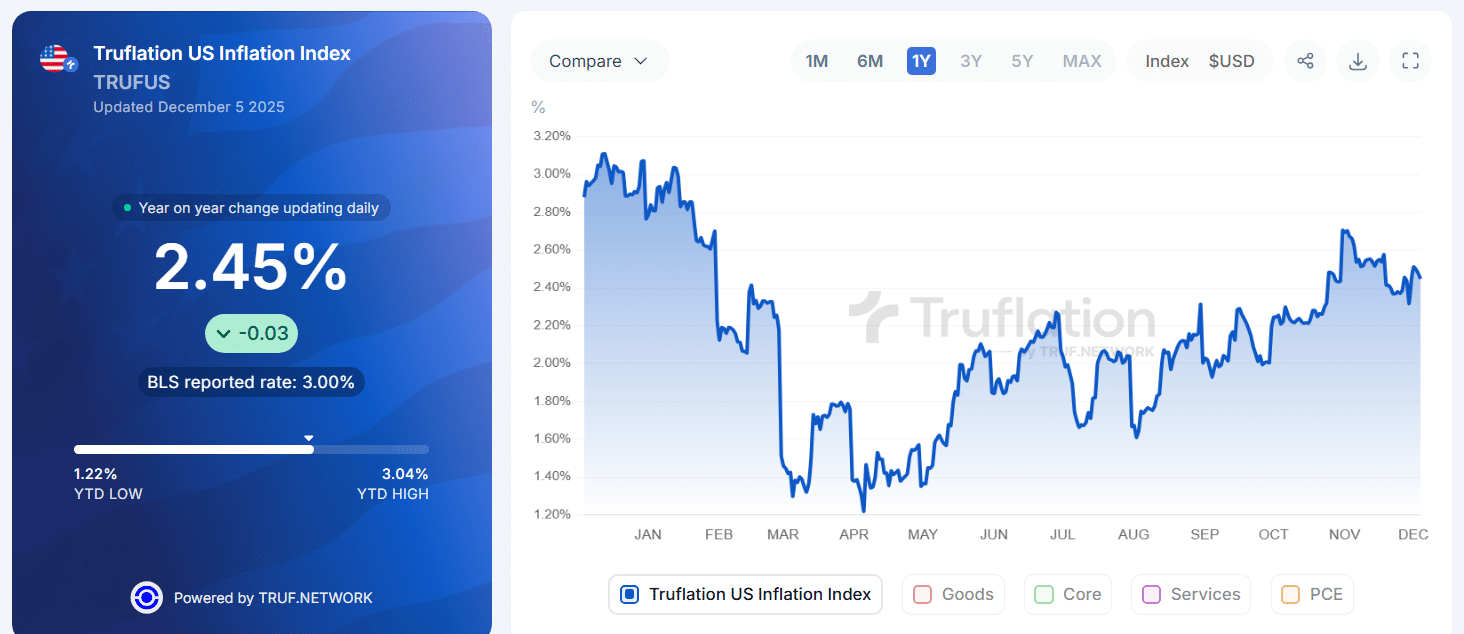

Truflationのリアルタイムデータでは、米国のインフレ率が前年比2.45%となっており、公式のCPI読み取り値3%を下回り、下落トレンドを示しています。

-

QT終了後、ビットコインは政策緩和の期待の中で急騰し、83,500ドルから94,000ドル付近まで上昇しました。

-

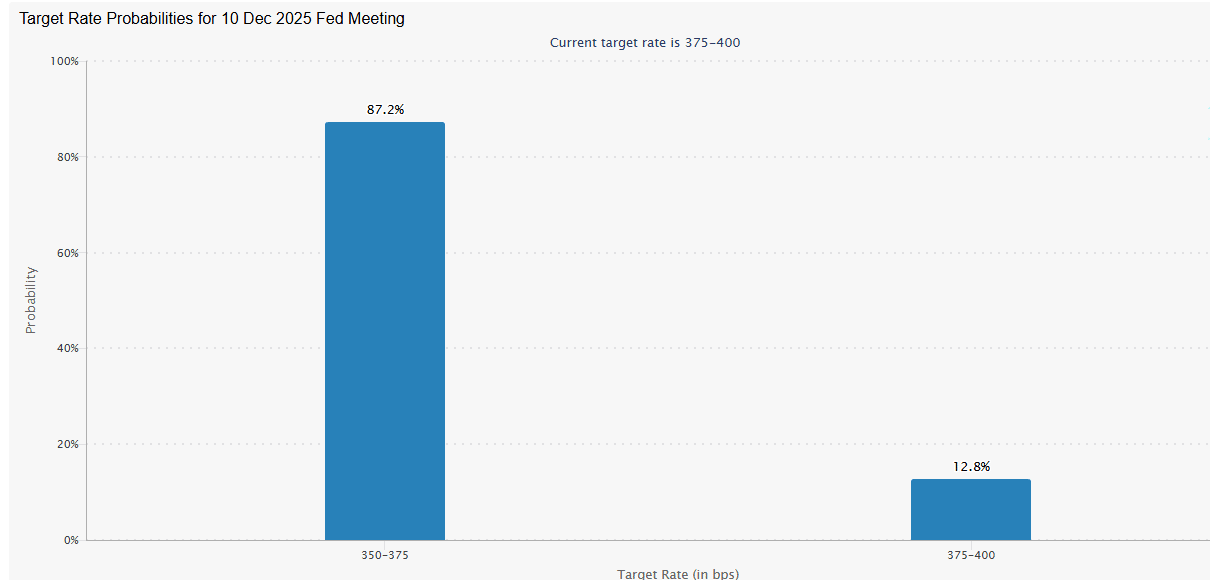

CME FedWatchツールによると、25ベーシスポイントの利下げ確率は87.2%となっており、QTによる2.43兆ドルの縮小後のFRB総資産6.54兆ドルが、暗号資産市場のセンチメントを高めています。

米国のインフレ低下とFRBのQT終了がビットコインの上昇を後押ししている理由を解説。主なデータ、市場反応、FOMC決定を前にした暗号資産投資家への影響を探ります。流動性の変化に注視しましょう。

米国のインフレ低下がビットコインの価格に与える影響は?

米国のインフレ低下は、Truflationのリアルタイム指数で前年比2.45%と測定されており、FRBの利下げ期待を高め、ビットコインの価格にポジティブな触媒を提供しています。このデータは、近づくFOMC会合前に公表され、公式の消費者物価指数(CPI)が約3%で推移するのに対し、より広範なディスインフレーションのトレンドを強調しています。ビットコインは、量的引き締め後の安値から12.6%上昇し、潜在的な金融政策緩和に関連した慎重な楽観を反映したレンジで取引されています。

FRBの量的引き締め終了が暗号資産市場に与えた影響は?

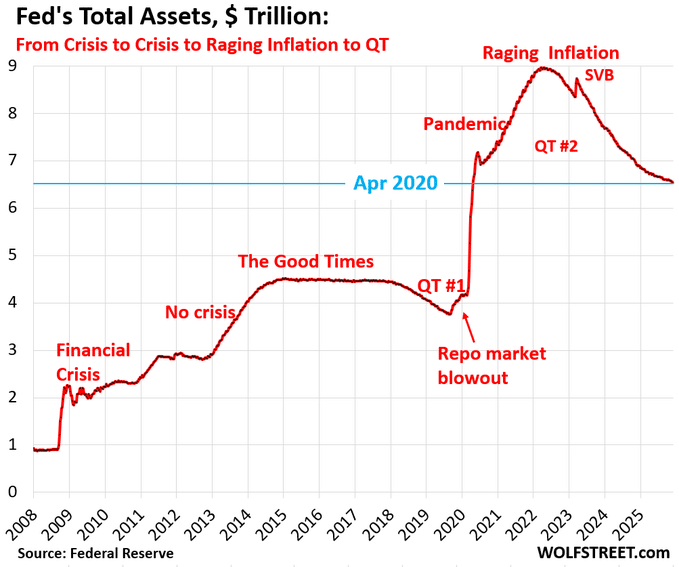

FRBの2025年12月1日の量的引き締め(QT)終了決定は、金融市場全体、特に暗号資産を含む流動性環境の大きな転換点を示しています。QT期間中、FRBのバランスシートは2022年のピーク8.97兆ドルから約2.43兆ドル縮小し、最新の2025年12月3日の資産負債週間報告(WALCL)データでは総資産が6.54兆ドルとなっています。11月の流出額だけで約370億ドルとなり、以前はビットコインのようなリスク資産に圧力をかけていた流動性逼迫を助長していました。

QTの終了により、流動性の機械的な流出が止まり、マネーマーケットのストレス懸念が和らぎました。特に、スタンディング・リポ施設(SRF)の利用がゼロに戻ったことは、FRBの報告書によると資金市場の安定を示す兆候です。このバランスシート縮小の一時停止は、直ちの量的緩和(QE)なしに、潜在的な金利調整前の柔軟性をFRBに残します。暗号資産市場にとっては、この展開が流動性に敏感な資産としてのビットコインの魅力を高め、中央銀行のバランスシート拡大から歴史的に利益を得てきました。ニューヨーク連銀のデータによると、過去のサイクルでの同様の移行(例: 2020年後)は、その後の数ヶ月でビットコイン価格の上昇率が100%を超える相関を示しています。

ブロッキングス・インスティテューションの経済学者を含む金融政策の専門家たちは、市場混乱なしのQT終了がFRBの政策正常化を徐々に進める能力を強化すると指摘しています。この背景は、デジタル資産にとってより好ましい環境を支え、コインシェアーズなどの企業が追跡する機関投資家の流入が、緩和期待の高まる時期にしばしば加速します。現在、ビットコインの価格動向は83,500ドルから93,000〜94,000ドルのレンジへの上昇でこのナラティブに沿っていますが、持続的な勢いはFOMCの結果次第です。

米国のインフレが再び緩和の兆しを見せており、リアルタイムのTruflationデータが次のFOMC決定を前に前年比2.45%を示しています。一方、公式CPIは約3%で推移しており、5日後のFOMC会合を前に明確な冷却トレンドを強調しています。

このタイミングは興味深く、特にFRBが2025年12月1日に量的引き締め(QT)を終了した点です。

出典: Truflation US Inflation Index

ビットコインもこれに反応し、急激な上昇を見せました。実際、このタイミングはビットコインを馴染みの位置づけに置き、市場が利下げと流動性方向の明確さを求めて政策期待を先取りしています。

よくある質問

Truflationの2.45%インフレ読み取り値がビットコイン投資家に意味するものは?

Truflationの前年比2.45%インフレ率は、労働統計局のCPI約3%を下回っており、経済環境の軟化を示唆し、FRBが金利を引き下げる可能性を高めます。ビットコイン投資家にとっては、これは市場流動性の向上と利回りのない資産(BTC)保有の機会費用低減を意味し、QT後安値からの最近の12%上昇のように価格上昇を支える可能性があります。

FRBのQT終了がビットコインの即時価格上昇をもたらすか?

2025年12月1日のFRBの量的引き締め停止は、2022年以来2.43兆ドルの流動性を吸い上げていたバランスシートの継続的な縮小を止めます。これによりビットコインにとってより支援的な背景が生まれ、金融環境が緩和されますが、即時価格上昇はFOMCの金利決定やグローバルリスク選好などの広範な要因次第です。FRBの過去の行動パターンから、暗号資産へのポジティブな影響は日ではなく四半期単位で徐々に現れます。

主なポイント

- インフレ冷却のシグナル: Truflationの前年比2.45%データがディスインフレーションを示し、公式CPIと対照的に、CME FedWatchの利下げ期待を87.2%に押し上げています。

- QTの流動性影響: QT終了により月間370億ドルの流出が止まり、FRB資産6.54兆ドルで市場を安定させ、SRF利用ゼロです。

- ビットコインの反応: BTCは12.6%上昇し93,000〜94,000ドルのレンジに到達。利下げが実現すれば2026年への政策緩和の恩恵を受けます。

結論

Truflationの指標による米国のインフレ低下とFRBの量的引き締め終了の収束は、ビットコインと広範な暗号エコシステムにとって重要な瞬間を強調しています。リアルタイムデータで前年比2.45%を示し、公式数字が約3%、バランスシートが6.54兆ドルで一時停止する中、市場は利下げの87.2%確率を織り込み、持続的な流動性を呼び込む可能性があります。FOMC会合が近づく中、投資家はこれらの動向を注視し、2026年第1四半期および第2四半期のビットコイン価格の上昇ポテンシャルに備えつつ、政策のサプライズに警戒すべきです。

QT終了が流動性環境を変える

FRBのバランスシートはこの物語の後半を語ります。総資産は2022年に約8.97兆ドルのピークに達しました。2025年12月3日の最新WALCL読み取り値では資産が約6.54兆ドルで、QT2を通じた累積縮小約2.43兆ドルを反映しています。

11月だけでも約370億ドルの流出があり、スタンディング・リポ施設がゼロ利用に戻りました。

出典: X/Wolf Richter

SRFのゼロ読み取りはマネーマーケットの落ち着きを示す兆候です。また、FRBがバランスシート縮小を一時停止してもストレスを引き起こさないという見方を支えるかもしれません。

QTは12月1日に正式終了。機械的な流動性流出は止まりましたが、QEはまだ始まっていません。

ビットコインの価格はどう反応したか?

4時間足チャートでは、ビットコインの価格はQT後安値から約12.6%上昇し、83.5kドルから93k〜94kドルのバンドに向かいました。市場の強気派は初期のスクイーズ後、90.9kドルエリアを短期サポートとして守り、売り手は最近のローカルハイ近辺で勢いを抑えています。

出典: TradingView

執筆時点で、世界最大の暗号資産は狭いレンジで取引されており、これは純粋なテクニカル弱さではなく、マクロの躊躇を強調しています。

利下げ確率が状況を鋭くする

最後に、CME FedWatchツールによると、25bps利下げの確率は87.2%に急上昇。FRBが金利を据え置く期待はわずか12.8%です。

その利下げが実現し、インフレが引き続き冷却すれば、BTCの価格環境は2026年第1〜第2四半期に緩和する可能性があります。FRBが押し返せば、最近の12%上昇がより深い統合に転じるリスクがあります。

最終的な考察

- Truflationのデータでインフレは前年比2.45%を明らかに、11月の2.7%から低下。一方、BLS CPIのウィジェット読み取り値は約3.0%です。

- QTは12月1日に終了し、トレーダーが2026年の緩和政策を織り込んだ後、BTCはQT後安値から約12%上昇しました。