Binance API更新が示唆する株永続先物取引の可能性 規制対応を慎重に進める動き

ONDO/USDT

$90,310,163.28

$0.2687 / $0.2464

差額: $0.0223 (9.05%)

-0.0030%

ショートが支払い

目次

バイナンスは12月11日、新しいAPIエンドポイントを導入し、株式永久先物取引の準備を示唆しています。これは過去のトークン化株式の取り組みを基盤とし、伝統金融との統合における規制環境を慎重に進めるものです。

-

APIエンドポイントの追加: 3つの新しいエンドポイントが追加され、そのうち1つはTradFi-Perps契約の署名用、他は取引セッションのクエリ用です。

-

セッションベースの取引: エンドポイントは伝統市場のような構造化された取引時間を示唆しており、暗号資産の24時間取引とは異なります。

-

歴史的背景: 2021年のトークン化株式ローンチに続き、数ヶ月で規制審査により停止されました。

バイナンスのAPI更新が株式永久先物取引を示唆する理由を探り、暗号資産と伝統金融の融合の影響や規制課題について解説します。この進化する環境の主要な動向に注目してください。

バイナンスは株式永久先物で何を計画しているのか?

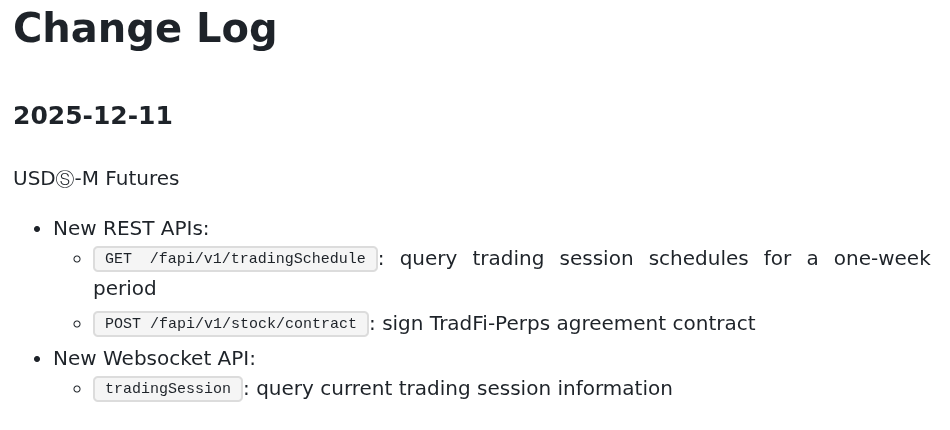

バイナンスの株式永久先物は、取引所が暗号資産と伝統金融市場を橋渡しする最新の取り組みです。12月11日、バイナンスはAPIを更新し、3つの新しいエンドポイントを追加しました:TradFi-Perps契約の署名を可能にするものと、週次取引セッションスケジュールや現在のセッション詳細をクエリする2つです。この進展は、株式の永久先物導入を示しており、満期日なしでレバレッジ取引が可能になる可能性があります。

これらのAPI変更はトークン化株式取引をどのように示唆しているのか?

新しいバイナンスの株式永久先物エンドポイントは、伝統金融のセッションを模倣した構造化された取引アプローチを示唆しており、連続した暗号資産市場とは異なります。バイナンスの変更ログによると、株式/契約URLは契約署名を容易にし、株式の規制準拠永久契約に不可欠です。これは2021年のトークン化株式ローンチに続き、TeslaやAppleなどの株式のブロックチェーン上での分数所有を可能にしましたが、SECなどの規制当局の圧力により7月に停止されました。

バイナンスのAPI強化は、トークン化資産への慎重な再参入を示しており、コンプライアンスを強調しています。取引セッションのクエリは運用時間を示唆し、株式取引所の時間に合わせることで、24時間暗号資産のボラティリティ関連リスクを軽減する可能性があります。専門家によると、これは小売トレーダーの流動性を向上させる可能性があり、類似イニシアチブのデータではトークン化株式がグローバル参加率を最大30%向上させたとされています。

バイナンスAPI変更ログ。出典: バイナンス

トークン化株式では、ブロックチェーンが所有権をデジタルで表現し、スムーズな譲渡と分数株式を可能にします。バイナンスは問い合わせに即時対応していませんが、変更ログはこの戦略的転換の明確な証拠を提供しています。業界レポートのデータによると、トークン化資産は2030年までに16兆ドルに達する可能性があり、Bostn Consulting Groupの分析がその規模の可能性を強調しています。

よくある質問

バイナンスの新しいAPIエンドポイントの株式取引の主な特徴は何ですか?

バイナンスの新しいAPIエンドポイントは、株式永久先物向けで、TradFi-Perps契約の署名用(規制コンプライアンスを確保)と、週次取引セッションスケジュールや現在のステータスへのアクセス用2つを含みます。これらの機能は、伝統株式要素を暗号資産取引に統合し、構造化されたセッションと満期なしの永久契約を提供することで、ブロックチェーン経由の株式アクセスを向上させます。

バイナンスはなぜ2021年にトークン化株式を停止したのか?今何が変わったのか?

バイナンスは2021年4月のローンチ直後、7月にトークン化株式プログラムを一時停止しました、主に証券法を懸念する当局からの厳しい規制審査のためです。現在、デジタル資産のグローバルフレームワークが進化する中、プラットフォームはAPI更新を通じて慎重に前進し、過去の問題である投資家保護に対処しつつ、コンプライアンスの株式露出を提供する永久先物に焦点を当てています。

主なポイント

- APIイノベーション: バイナンスの12月11日更新は、永久株式先物向けエンドポイントを導入し、TradFi-暗号資産ハイブリッドへの規制準拠参入を示唆します。

- 規制対応: 2021年の停止したトークン化株式を基盤に、これらの変更は証券基準に合わせたセッションベース取引を強調します。

- 市場影響: CoinbaseやNasdaqのトークン化トレンドを含む取り組みが、機関投資家の関心の高まりを示しており、トレーダーはコンプライアンス更新を監視して機会を探るべきです。

結論

バイナンスの株式永久先物とトークン化株式向けAPI開発は、暗号資産プラットフォームと伝統金融商品の統合に向けた重要な一歩です。セッションベースの永久契約を導入することで、過去の規制障害に対処し、急成長するトークン化セクターの利点を活かしています。NasdaqのようなプレイヤーがSEC承認を優先し、世界取引所連盟が責任あるイノベーションを提唱する中、このイニシアチブはアクセス可能な株式取引を変革する可能性があります。投資家はこれらの進展を追跡し、拡大するデジタル資産市場への情報に基づく参加を推奨します。

より広い市場におけるトークン化株式

トークン化株式の急増はバイナンスを超え、主要プラットフォームがブロックチェーンを株式表現に活用しています。最近のレポートによると、Coinbaseはトークン化株式と予測市場のローンチに近づいており、小売アクセスの拡大が期待されます。これは6月末までにSolana DeFiプロトコル、Kraken、Bybitで導入された60以上のトークン化株式と一致し、広範な採用を示しています。

しかし、熱狂は規制議論で抑制されています。12月初旬、Citadel SecuritiesはSECに対し、DeFiベースのトークン化株式取引に対する厳格な監督を求め、これらのプラットフォームが証券法下の取引所やブローカー・ディーラーに該当すると主張しました。免除の付与は市場の断片化を引き起こし、同じ資産に対する二重規制環境を生む可能性があります。同様に、世界取引所連盟は11月末に広範な救済に反対し、トークン化がイノベーションを促進する一方で、投資家保護と市場の完全性を守る必要性を強調しました。

伝統金融のトークン化に対する進化する姿勢

すべての伝統機関がこのシフトに抵抗しているわけではなく、一部は積極的に統合を追求しています。Nasdaqのデジタル資産戦略責任者、Matt Savareseは先月、トークン化上場のSEC承認を優先事項とし、決済の合理化とコスト削減を目指すと述べました。この推進力は、9月末までにSECが暗号資産取引所向けブロックチェーン登録株式取引計画を開発するレポートで勢いを増しました。

SEC委員長のPaul Atkinsはトークン化を主要イノベーションと位置づけ、制限ではなく推進を提唱しています。木曜日、同機関はDepository Trust and Clearing Corporationの子会社に対するノーアクションレターを発行し、新しいトークン化証券サービスを承認しました。このような動きは成熟した規制環境を示し、数兆ドル規模のトークン化市場を解鎖する可能性があります。Ondo Financeの最近のLiechtenstein承認による欧州トークン化株式は、このグローバル進展をさらに示しています。

RobinhoodのArbitrum上でのEUユーザー向け約500の米国株式とETFのトークン化は、中央集権型プラットフォームの適応例です。これらの開発はトークン化が金融の民主化に果たす役割を強調し、Deloitteの専門家分析ではブロックチェーンによるポストトレードプロセスの効率向上を50%と予測しています。