Tether、株式トークン化と自社株買いを検討か 投資家流動性向上と5000億ドル評価への道筋を探る

目次

テザーは、ステーブルコイン事業のステークホルダー向けに流動性オプションを提供するため、投資家エクイティのトークン化と株式買戻しを検討しており、5000億ドルの評価額を目指しつつ、3%の株式に対する200億ドルの資金調達ラウンドを交渉中です。

-

テザーは、2800億ドルの評価額を示唆する株主の10億ドル規模の株式売却を停止し、迫る資金調達協議を優先しました。

-

トークン化されたエクイティは譲渡性を高め、分散型金融プラットフォームで担保として利用可能になります。

-

米国規制当局は株式や債券などの伝統的資産のトークン化を承認し、ほぼ7億ドルのトークン化された公開株式が存在する中、より広範な採用を示唆しています。

テザーのエクイティトークン化が投資家向け流動性を向上させ、5000億ドルの評価額目標を支える仕組みを探求。規制の変化とDeFiへの影響を詳細に分析します。ステーブルコインの革新に追いつくために、今すぐ読んで主要な洞察を得てください。

テザーは投資家の流動性をどのように向上させようとしているのか?

テザーのエクイティトークン化は、ステーブルコイン発行元が野心的な成長目標を追求する中で投資家の流動性ニーズに対応するための戦略的な取り組みです。米ドルにペッグされたUSDTトークンで知られる同社は、投資家ステークをデジタルトークンに変換したり、株式買戻しプログラムを実施したりするオプションを検討しています。このアプローチは、既存株主による保有株式の大量売却の最近の試みが阻止された後のもので、重要な資金調達協議中の安定性を確保するためのものです。

Bloombergの詳細な報道によると、交渉に近い関係者からの情報では、テザーは新規資本として200億ドルを確保するための先進的な協議中であり、これは同社のコアステーブルコイン事業の3%の所有権に相当します。この資金注入は同社を驚異的な5000億ドルの価値と評価し、暗号通貨エコシステムにおける支配的な地位を強調しています。トークン化を選択することで、テザーはエクイティをよりアクセスしやすくし、株主が株式の断片を取引したり、ブロックチェーンベースの金融サービスでレバレッジしたりできるようにしつつ、全体的な企業統制を乱さないことを目指しています。

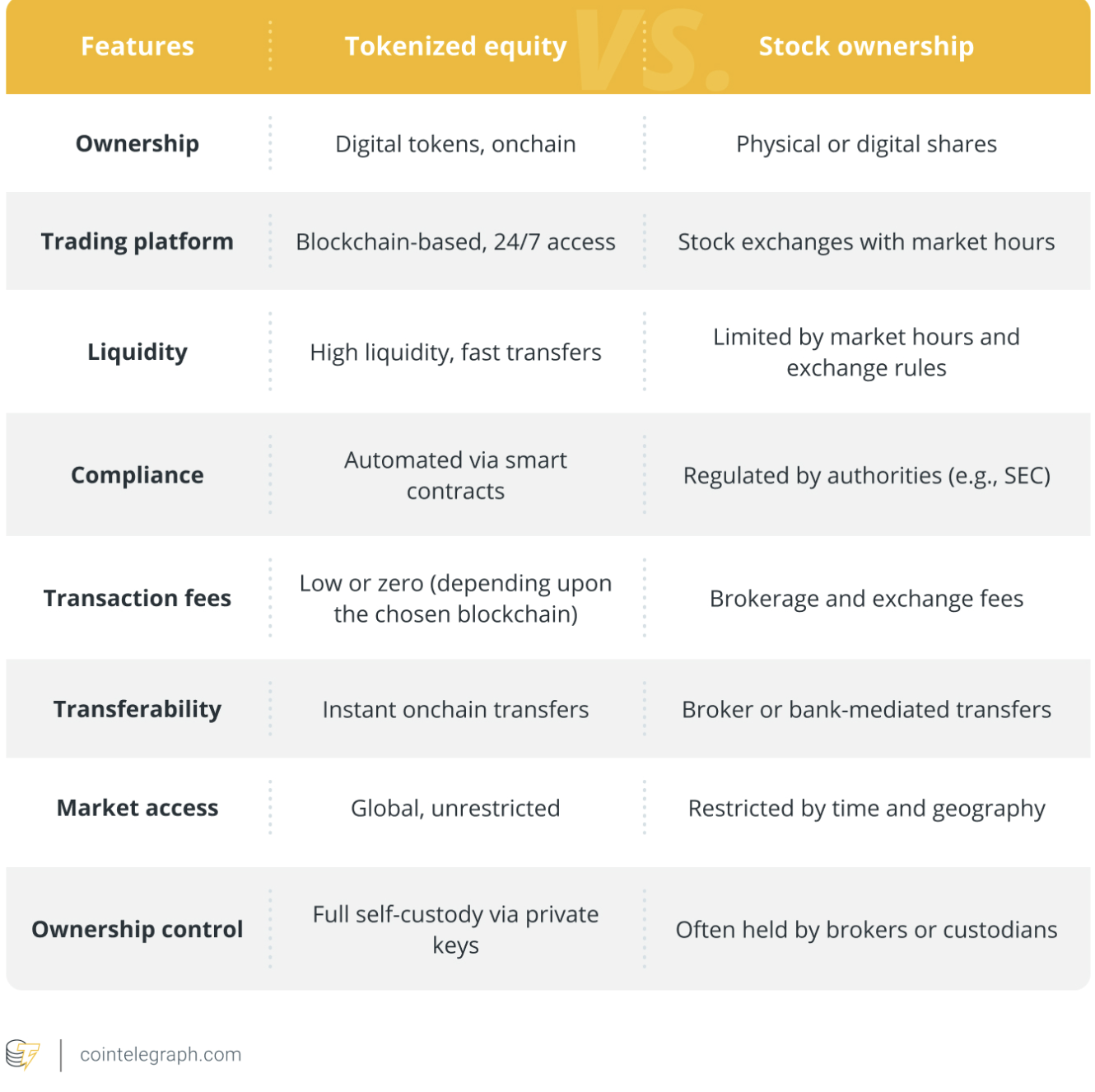

トークン化されたエクイティと伝統的金融システムで発行される株式の違い。出典:Cointelegraph

トークン化は、所有権をブロックチェーンネットワーク上でデジタル化することでエクイティの扱いを根本的に変革し、より速い決済とグローバルなアクセシビリティを実現します。中央集権的な取引所や仲介者に依存する伝統的な株式とは異なり、トークン化されたものは分散型アプリケーションとシームレスに統合され、投資家が保有分を担保に借入したり、利回り生成プロトコルに参加したりできるようにします。このイノベーションは、テザーのような非公開企業にとって特に魅力的で、株式の二次市場がしばしば流動性に欠けるためです。

規制承認はテザーのエクイティのようなトークン化資産にどのような影響を与えるのか?

米国証券取引委員会(SEC)は最近、取引後サービスの大手であるDepository Trust and Clearing Corporation(DTCC)に対し、株式、上場投資信託、債券などの伝統的証券のトークン化を開始することを許可しました。この進展は、ブロックチェーン技術を既存の金融インフラに統合する画期的な転換点であり、テザーのエクイティトークン化のようなソリューションの採用を加速させる可能性があります。

SEC委員長のポール・アトキンス氏は木曜日に、「米国の金融市場はオンチェーンに移行する準備ができています。オンチェーン市場は投資家にとってより高い予測可能性、透明性、効率性をもたらします」と強調しました。この支持は、トークン化金融が勢いを増すタイミングで得られたもので、RWA.xyzのデータによると、すでに約7億ドルの公開株式がトークン化されています。このような規制の明確化は、同様の道を模索するステーブルコイン発行元にとって障壁を減らし、イノベーションを促進しつつ投資家保護を維持するでしょう。

出典:Paul Atkins

これを補完する形で、大手金融機関が積極的に参加しています。例えば、J.P. MorganはSECの発表同日にGalaxy Digital Holdings向けに5000万ドルのトークン化債券発行を実行し、現実世界での実用性を示しました。暗号プラットフォームも迅速に対応しており、米国大手取引所のCoinbaseは、近日中の製品ライブストリームで示唆されているトークン化株式と予測市場への拡大を発表する予定です。これらの動きは、トークン化資産が伝統金融とブロックチェーンを橋渡しする成熟した風景を示しており、市場の信頼と参加を高めることでテザーの流動性戦略に利益をもたらす可能性があります。

専門家の視点から、業界アナリストらは、トークン化が非公開市場の長年の流動性課題に対処すると指摘しています。CoinSharesの報告書によると、テザーのソルベンシー(支払能力)に関する懸念は、豊富な余剰準備金により過大評価されており、イノベーティブなエクイティ構造の根拠を強化します。金融リサーチファームの専門家らは、オンチェーンエクイティが取引を合理化するだけでなく、不変の台帳を通じてコンプライアンスを向上させ、進化する規制フレームワークに適合すると強調しています。

よくある質問

テザーは資金調達ラウンドを通じてどのような評価額を目指しているのか?

テザーは、ステーブルコイン発行事業の3%に相当する200億ドルの投資交渉で5000億ドルの評価額を目指しています。これはUSDT事業への強い投資家興味を反映しており、同社は即時の株式売却なしに長期成長を支えるための制御された流動性を優先しています。

エクイティのトークン化はテザーのようなステーブルコイン投資家にどのように利益をもたらすのか?

エクイティのトークン化により、投資家は株式を容易に譲渡・分割し、分散型金融で担保として活用でき、非公開市場の流動性を向上させます。テザーのステークホルダーにとっては、拡張フェーズ中に資本構造を安定させつつ、ポジションを維持しながら新たな金融機会にアクセスできることを意味します。

SECはトークン化金融の推進でどのような役割を果たすのか?

SECのDTCCによる株式や債券などの資産トークン化承認は、効率的で透明なオンチェーン市場への道を開きます。委員長ポール・アトキンス氏はこれらの変更を支持しており、テザーのエクイティトークン化のようなステーブルコインイノベーションをより広範な金融システムにシームレスに統合する可能性があります。

主なポイント

- テザーの流動性戦略:トークン化と買戻しを検討することで、10億ドルの株式売却阻止の中での投資家ニーズに対応し、資金調達前の2800億ドルの評価額を実現。

- 規制の勢い:SECのDTCCトークン化承認とアトキンス氏のコメントが効率向上を強調し、7億ドルのトークン化株式が初期採用を示唆。

- 業界の拡大:J.P. MorganとCoinbaseのトークン化製品への取り組みが流動性オプションを強化し、ステーブルコイン企業に責任あるイノベーションを促す。

結論

テザーのエクイティトークン化と株式買戻しの探求は、ステーブルコインセクターにおける投資家流動性の先進的なアプローチを強調しており、特に5000億ドルの評価額を視野に入れた中で顕著です。SECの規制進展がトークン化資産を可能にし、J.P. Morganのような機関が実用的実装をリードする中、オンチェーン金融の道筋はますます現実的です。これらの展開が進む中、ステークホルダーはこうしたイノベーションが成長と安定をどのようにバランスさせるかを監視すべきです。これにより、テザーや類似企業が進化する暗号通貨風景の最前線に位置づけられます—今日、あなたのポートフォリオのこれらの機会への露出を評価することを検討してください。