2025年 Bitcoin 株式相関の低下:貿易政策下で独立性が高まる可能性

BTC/USDT

$39,989,483,508.83

$71,751.33 / $67,300.00

差額: $4,451.33 (6.61%)

-0.0006%

ショートが支払い

目次

2025年のビットコインと株式の相関は年間最低を更新し、S&P 500との相関が-0.299、Nasdaqとの相関が-0.24まで低下しました。これは、米国の貿易政策変更の中で明確な乖離を示しており、短期的なパフォーマンス低下にもかかわらず、ビットコインの伝統市場からの独立性が強まっていることを強調しています。

-

2025年後半、関税懸念と市場の冷却により、ビットコインの米国株式との短期相関が大幅に弱まりました。

-

S&P 500は四半期累計で2.06%上昇、年間で16%上昇しましたが、Nasdaqは第4四半期で4.76%、年間で20.12%上昇。一方、ビットコインは36%のドローダウンを記録しました。

-

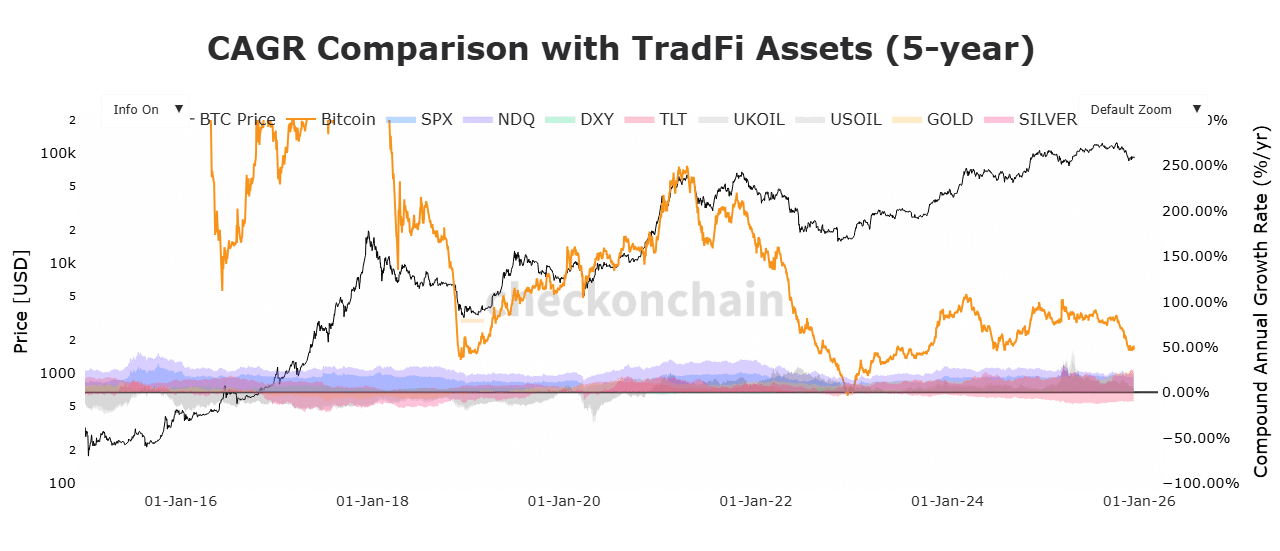

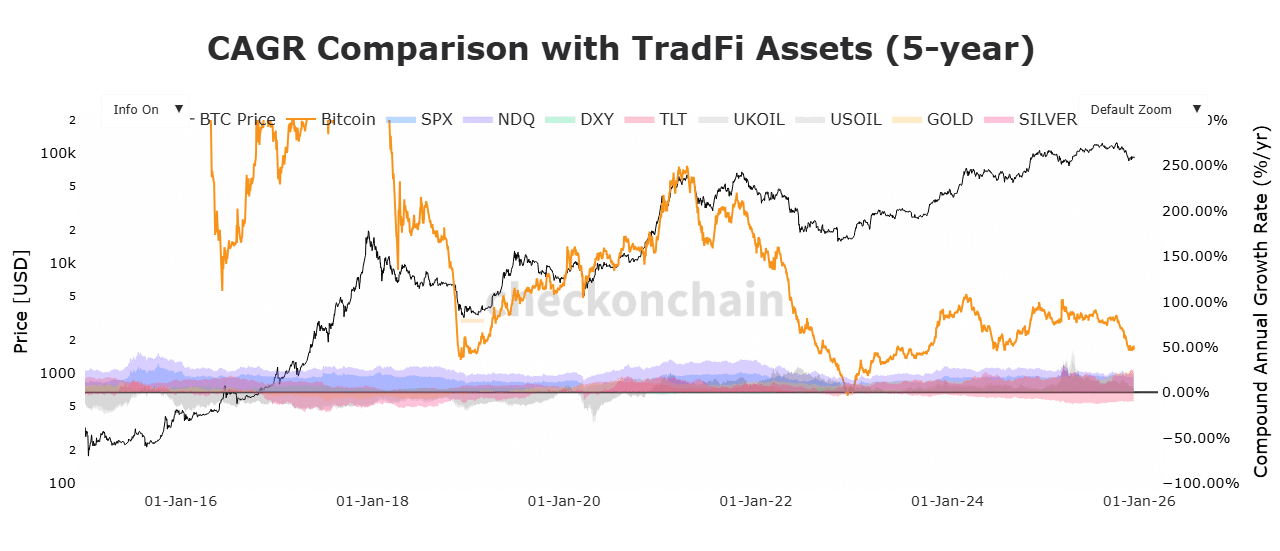

過去5年間のビットコインのCAGRは200%を超え、年率47%に達し、S&P 500の17%やNasdaqの20%を大幅に上回る長期的な強さを示しています。

2025年のビットコインと株式の相関は、貿易摩擦の中でBTCが株式から乖離する急激な変化を示しました。投資家向けの主要指標と長期的な示唆を今すぐ確認しましょう。

2025年のビットコインと株式の相関とは何ですか?

2025年のビットコインと株式の相関は顕著に低下し、年間最低を記録しました。暗号通貨が伝統的な株式市場からますます独立して動作するようになっているからです。この変化は第4四半期に明らかになり、関税引き上げを含む米国の貿易政策変更がリスク資産に圧力をかけましたが、S&P 500やNasdaqなどの指数ほどビットコインに深刻な影響を与えませんでした。短期的な課題にもかかわらず、この乖離はビットコインを独自の資産クラスとして位置づけ、株式のボラティリティから潜在的に保護される可能性を示しています。

2025年を通じて、グローバル金融市場は進化する米国の貿易政策により逆風にさらされ、リスクの高い投資に対する投資家心理を冷やしました。S&P 500とNasdaqは当初の下落を経験したものの、着実に回復し、広範な経済の回復力を反映した上昇を達成しました。しかし、ビットコインは特に年末にかけてより急激な下落を強いられ、株式に見られるような反発を価格が追従できませんでした。

ビットコインの伝統金融資産との短期相関はどのように進化しましたか?

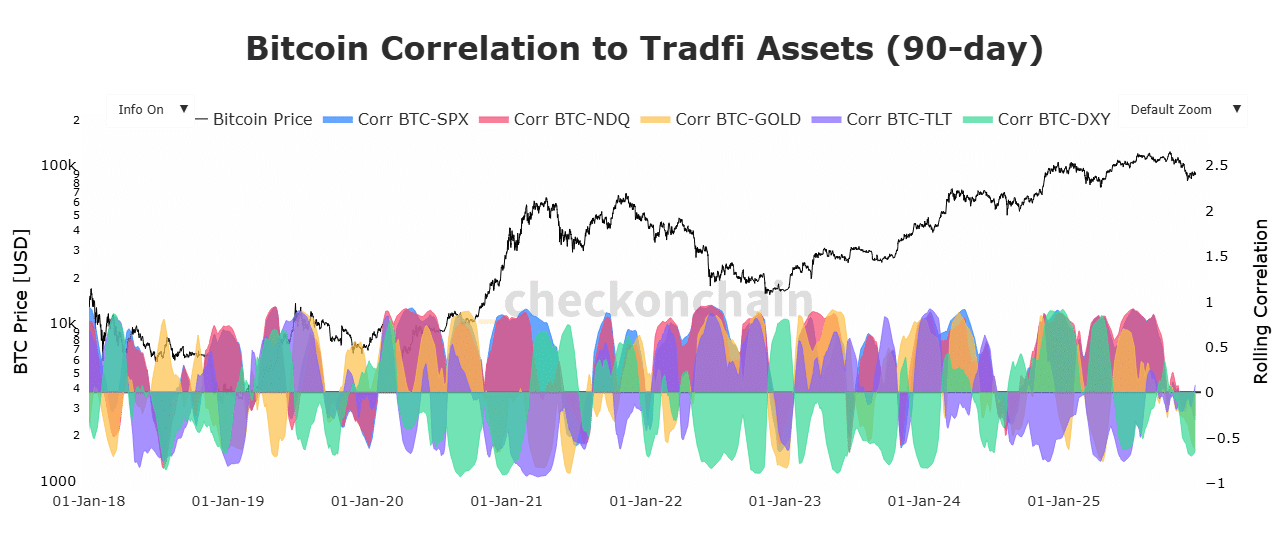

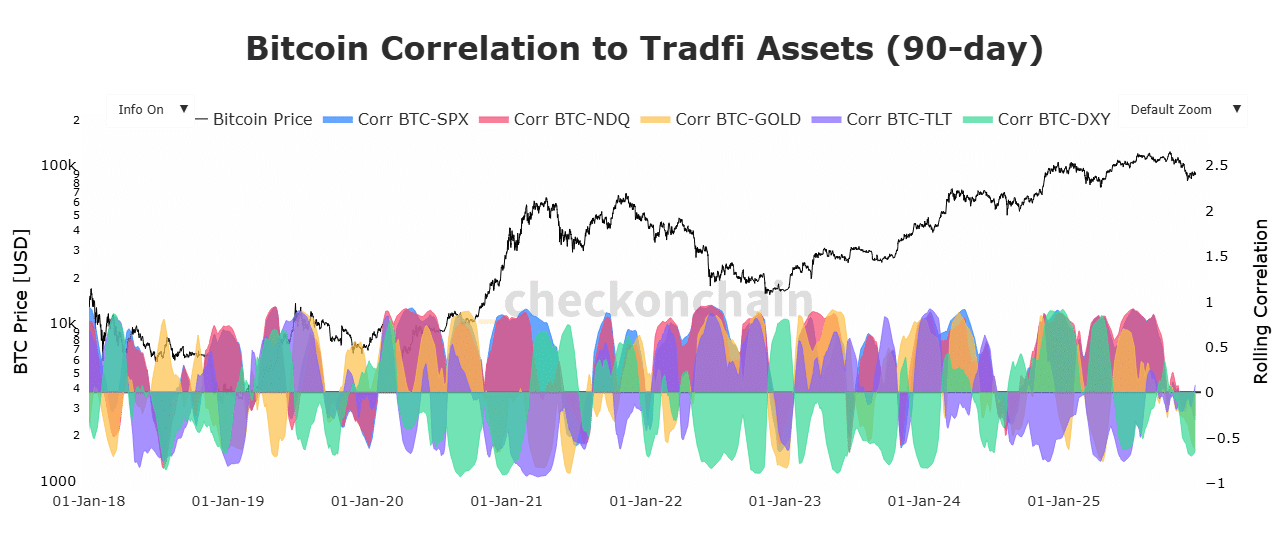

ビットコインの伝統金融(TradFi)資産との短期相関は2025年に大幅に弱まり、主要な経済サイクル中に暗号通貨がしばしば米国株式と連動して動くという歴史的なパターンからの逸脱をマークしました。アナリストのDarkfostは、このS&P 500との相関が-0.299まで急落し、Nasdaqとのつながりが約-0.24まで低下したと指摘しました。これらの数値は、貿易戦争と関税への懸念が高まった後の市場安定化期間に現れ、当初は全資産クラスで投資家を動揺させました。

S&P 500は米国大型株のベンチマークとして、第4四半期に約2.06%上昇し、年間で印象的な16%上昇を果たし、約5,400ポイントからほぼ6,900ポイントまで上昇しました。同様に、テクノロジー企業に偏重するNasdaq Compositeは、四半期累計で4.76%、年間で20.12%急騰しました。一方、ビットコインは約36%のドローダウンを耐え、回復努力が停滞し、暗号と株式のパフォーマンス格差を拡大させました。

出典: S&P Global

相関は株式を超えて広がり、ビットコインは金や米国ドル指数とのつながりが薄れ、米国国債との比較的強い一致を維持しました。この広範な乖離は、伝統資産に影響を与えるマクロ経済要因がビットコインに一様に影響を与えていないことを示唆しており、その分散型性質と独自の投資家層の魅力による可能性があります。

Checkonchainの専門家らは、このような指標が市場ダイナミクスの明確な絵を提供すると強調しています。「負の相関値は、ビットコインが株式市場の動きの高ベータ拡張ではなく、株式の下落に対するヘッジとして振る舞っていることを示しています」とCheckonchainの分析の一つが指摘しました。この視点は、株式主導でない環境でのビットコインの価格耐久性を示すデータと一致しますが、短期的なボラティリティは依然として高いままです。

出典: Checkonchain

統計的な観点から、ゼロ未満の相関係数は逆方向の動きを示し、ビットコインが株式の下落時に上昇したりその逆になる可能性を意味します。この傾向は2025年半ばから観察されており、機関投資家によるビットコインのポートフォリオ分散化の採用が原因で、株式市場の変動に対する感度が低下した可能性があります。規制の進展と主流への受容の拡大が、この進化をさらに支え、金融アナリストの報告書で暗号と伝統資産の相互作用を監視しています。

よくある質問

2025年にビットコインの株式との低相関に寄与した要因は何ですか?

2025年のビットコインの株式との低相関の主な要因は、関税や貿易戦争の懸念を含む米国の貿易政策変更でした。市場は初期のボラティリティの後冷却しましたが、ビットコインの分散型構造が乖離を可能にし、S&P 500との相関を-0.299まで低下させました。これは、広範な経済圧力の中でBTCが独立した資産として成熟したことを反映しています。

短期的な乖離にもかかわらず、なぜビットコインの長期パフォーマンスは株式より優れていますか?

ビットコインの長期パフォーマンスが株式を上回るのは、過去5年間の複合年間成長率(CAGR)が200%を超え、年率約47%に達するからです。これはS&P 500の17%やNasdaqの20%を上回ります。このCAGR指標はボラティリティを平滑化し、採用と希少性による持続的な成長を強調し、短期的なつながりが弱まる中でも魅力的な長期保有資産にしています。

主要なポイント

- 乖離が独立性を強化: 2025年のビットコインと株式の負の相関は、独自の資産としての役割を強調し、株式市場の下落から潜在的に保護します。

- 短期的な課題、長期的な利益: BTCは36%のドローダウンに直面しましたが、5年間のCAGRが200%超で伝統指数を圧倒し、優れた成長ポテンシャルを示します。

- 投資家戦略のシフト: マクロ貿易政策を監視し、多様化のためにビットコインを検討し、その進化する市場ポジションを活用しましょう。

出典: Checkonchain

結論

2025年のビットコインと株式の相関は、より大きな独立性に向けたシフトを示し、貿易政策の乱気流の中でS&P 500やNasdaqとの負のつながりを短期指標が表しています。堅調なCAGRを含む長期データは、伝統資産比でビットコインの優れたリターン特性を再確認します。市場が進化する中で、この株式からの乖離は多様なポートフォリオの魅力を高め、投資家が将来の戦略での役割を評価することを促します。