MultiliquidプロトコルがUSDC USDTとのスワップでトークン化資産の流動性を向上させる可能性

目次

Uniform LabsのMultiliquidプロトコルは、トークン化されたマネーマーケットファンドとUSDCやUSDTなどのステーブルコイン間のシームレスな24時間365日変換を可能にし、トークン化市場の流動性課題を解決します。このイノベーションは、伝統的な償還窓口に依存せずにオンデマンドの流動性を提供することで、機関投資家の採用を支援します。

-

Multiliquidはトークン化ファンドとステーブルコインを橋渡しし、即時スワップを実現します。

-

ウェリントン・マネジメントなどの資産運用会社のアセットと統合し、アクセシビリティを向上させます。

-

RWA市場は200億ドル規模で、規制の変化の中でトークン化国債が安定した成長を牽引しています。

Multiliquidプロトコルがステーブルコインによる24時間流動性を可能にし、トークン化資産を革新する方法を探求してください。現在、その機関投資家による暗号資産採用とRWA成長への影響を学びましょう。(152文字)

Multiliquidプロトコルとは何ですか?

Multiliquidプロトコルは、Uniform Labsが立ち上げたブロックチェーンベースのソリューションで、トークン化されたマネーマーケットファンドとUSDCやUSDTなどの主要ステーブルコイン間の継続的な変換を容易にします。元スタンダード・チャータードの専門家によって開発されたこのプロトコルは、機関投資家環境でのトークン化された実世界資産(RWA)のより広範な活用を妨げてきた主要な流動性障壁をターゲットにしています。24時間いつでもアクセス可能にすることで、Multiliquidは保有者が利回り生成資産と安定した決済手段の間で迅速に移行できるようにします。

Uniform Labsは最近の水曜日にこのプロトコルのデビューを発表し、GENIUS法を含む進化する規制環境への対応として位置づけました。この米国法はステーブルコイン決済の枠組みを定めつつ、保有者への直接的な利回りを制限し、Multiliquidのようなイノベーションを促しています。これらは規制されたRWAを通じて決済機能と利回り生成を分離します。

本質的に、Multiliquidはスワップレイヤーとして機能し、ウェリントン・マネジメントなどの確立された運用会社からのトークン化国債製品を接続します。これにより、機関投資家は発行者管理の償還遅延なしに流動性を維持でき、オンチェーン市場の効率を高めます。

流動性リスクはトークン化マネーマーケットファンドにどのように影響しますか?

トークン化マネーマーケットファンドはRWAセクターの急成長分野を表し、国際決済銀行(BIS)の報告によると、約2年間で7億7,000万ドルからほぼ90億ドルに資産が増加しました。しかし、この拡大は市場のボラティリティ時に償還が急増し、オフチェーンリソースを上回る場合の固有の流動性リスクをもたらします。

BISは、これらのファンドが暗号通貨エコシステムで担保としてますます使用される中、オンチェーンの需要が伝統的な流動性プールを上回れば運用課題を増幅する可能性を強調しています。例えば、ストレスシナリオでは、24時間デジタル取引と遅いフィアット決済のミスマッチが一時的なボトルネックを引き起こす可能性があり、Multiliquidのようなプロトコルの必要性を強調します。

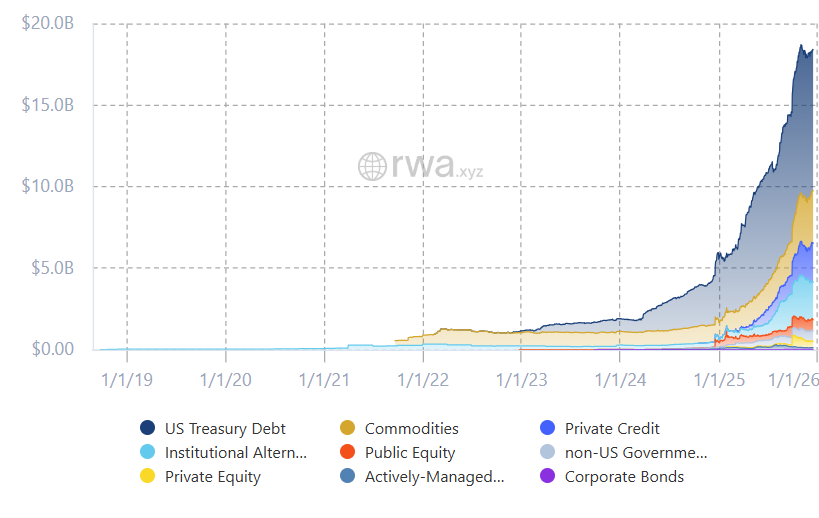

JPMorganのストラテジスト、Teresa Hoを含む業界観測者は、トークン化ファンドが純粋なステーブルコインの支配を抑える可能性のある「現金としての資産」代替として進化していると指摘します。RWA.xyzのデータによると、ステーブルコインを除く全体のRWA市場は約200億ドルで、年間高値の300億ドル超から減少したものの、特に国債関連製品で上昇軌道にあります。

ステーブルコインを除く総RWA市場規模。出典: RWA.xyz

Uniform Labsのアプローチは、これらのトレンドに沿ってコンプライアンスと相互運用性を優先します。プロトコルはGENIUS法の下でステーブルコインを決済に特化させ、利回り機会をトークン化ファンドに流します。この分離は規制リスクを軽減し、デジタル代替を探求する銀行や資産運用会社にとってRWAの魅力を高めます。

さらに、Multiliquidの統合はトークン化資産のより広範な金融への活用を加速させる可能性があります。米国銀行がGENIUS法に関連するFDICガイドラインの下でステーブルコインを発行する準備を進める中、このようなプロトコルは伝統的流動性とブロックチェーンベースの流動性をシームレスに融合するインフラを提供します。専門家は、このようなツールなしでは、数兆ドル規模に達すると予測されるトークン化市場の潜在力が時代遅れのプロセスによって制限されると指摘します。

出典: Fintech.TV

トークン化マネーマーケットファンドは、民間クレジットや米国国債とともに注目を集め、多様なRWAポートフォリオを形成しています。しかし、暗号取引での担保役は新たなダイナミクスを生み、適切に管理されない場合の突然の需要が基礎資産を圧迫する可能性があります。Multiliquidは中立的なスワップメカニズムを提供することでこれに対処し、中央集権的な発行者への依存を減らし、分散型流動性フローを促進します。

技術的な観点から、プロトコルはブロックチェーンの透明性と速度の強みを活用します。ユーザーはスマートコントラクトが規制基準を遵守しつつ変換を処理する中で、即時スワップを実行できます。これは機関投資家の関心が高まる中、過度なボラティリティにさらされずにデジタル資産への信頼できるオンプランプを求める企業にとって特に重要です。

よくある質問

Multiliquidプロトコルは何が機関投資家にとってユニークですか?

Multiliquidプロトコルは、トークン化ファンドの24時間流動性を提供し、USDCやUSDTなどのステーブルコインと統合することで際立っています。ウェリントン・マネジメントなどの運用会社の資産をサポートし、投資家は償還遅延を避け、GENIUS法などの米国規制に準拠したオンデマンドアクセスが可能になります。(48語)

Multiliquidはステーブルコイン規制にどのように対応しますか?

GENIUS法の下、ステーブルコインは直接利回りなしの決済役に限定されます。Multiliquidはスワップレイヤーを通じて利回り生成をトークン化マネーマーケットファンドにルーティングし、ステーブルコインを純粋に保ちつつ、機関のニーズに適したシームレスで規制準拠の取引でRWAの潜在力を解き放ちます。(42語)

主なポイント

- 流動性の向上: Multiliquidはトークン化ファンドとステーブルコイン間の即時変換を提供し、伝統的な償還待ちを排除します。

- 規制遵守: GENIUS法に準拠し、決済ステーブルコインと利回り生成RWAを分離することで、機関のリスクを低減します。

- 市場成長: RWAが200億ドルに達する中、プロトコルはトークン化国債とファンドをサポートし、暗号市場の主要担保として位置づけます。

結論

Uniform LabsのMultiliquidプロトコルは、トークン化マネーマーケットファンドとRWAの流動性課題を克服する重要なステップを示し、ブロックチェーンエコシステムでの機関投資家の関与を促進します。GENIUS法などの規制進展の中でステーブルコインとの効率的なスワップを可能にすることで、より統合された金融の未来への道を開きます。市場が進化する中、投資家はデジタル資産の多様な利回り生成戦略を探求するためにこれらのイノベーションを検討すべきです。