Bitcoin 2026年見通し:ハルビングサイクルで65,000〜75,000ドルへの後退可能性を指摘

BTC/USDT

$39,989,483,508.83

$71,751.33 / $67,300.00

差額: $4,451.33 (6.61%)

-0.0006%

ショートが支払い

目次

ビットコインの2026年展望は、歴史的な4年ごとのハルビングサイクルの中で潜在的なオフイヤーを示唆しており、価格が65,000ドル~75,000ドルまで後退する可能性があります。Fidelity Investmentsのアナリストらは、勢いの鈍化と需要の弱さをこの軌道に影響を与える主要要因として挙げ、投資家に対して世界的な政策変動の監視を勧めています。

-

ビットコインは2025年の年初水準93,576ドルを下回って取引されており、新年に入っても持続的な低迷を示唆しています。

-

市場活動は、真の蓄積よりも内部的なウォレット再配置を示しており、価格の上昇余地を制限しています。

-

規制上の慎重姿勢とマクロ経済的不確実性(金利引き下げや債券利回りの上昇を含む)が投資家の躊躇を助長しており、これはGlassnodeとFidelityのデータによるものです。

ビットコインの2026年展望を探求:専門家の予測は市場の冬の到来を示唆しています。暗号通貨のトレンドに情報を得て、この詳細分析で戦略を準備しましょう。

ビットコインの2026年展望とは?

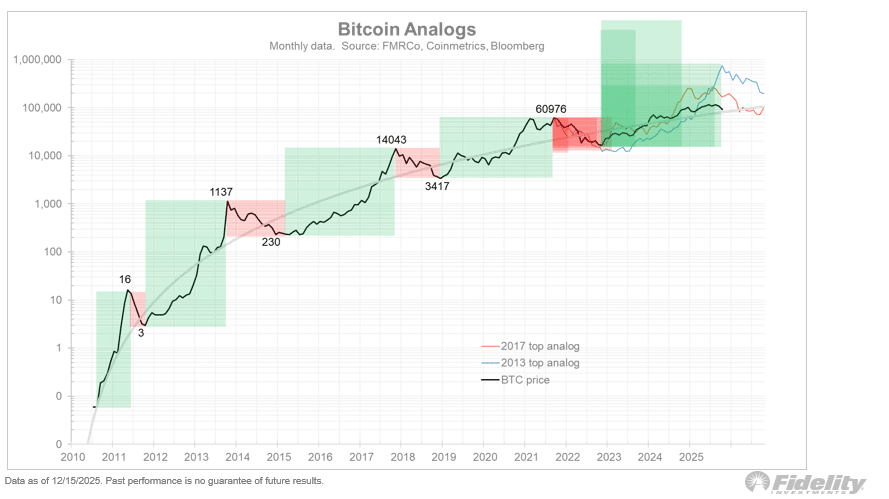

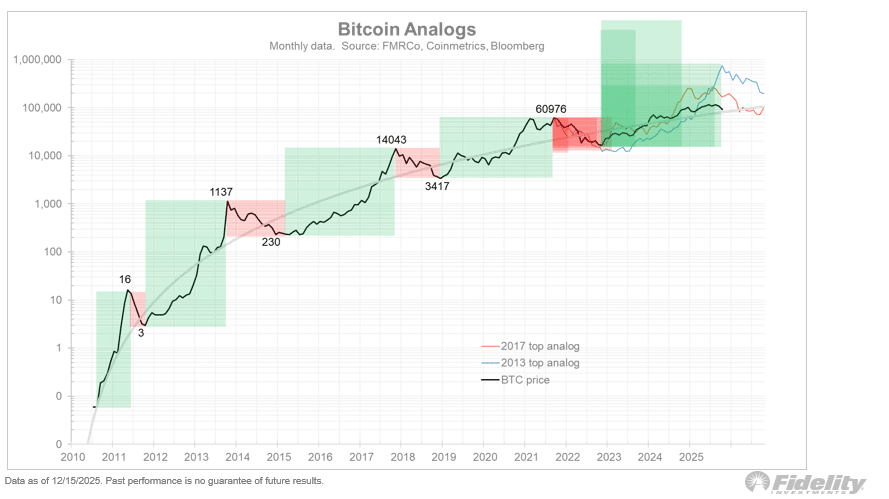

ビットコイン2026年展望は、これから厳しい時期が訪れることを示唆しており、確立された4年ごとのハルビングサイクルに従う資産として潜在的に「オフイヤー」を迎える可能性があります。グローバル資産運用会社のFidelity Investmentsのアナリストらは、ハルビング後の約145カ月にわたる長期的な上昇局面の後、ビットコインが65,000ドルから75,000ドルのサポートレベルまで後退する可能性を指摘しています。この予測は、2025年10月に記録した過去最高値126,000ドルなどのピーク価格が、より広範な市場修正の前兆となる歴史的なパターンと一致します。

4年ごとのハルビングサイクルはマイナーの報酬を減少させ、通常は上昇を促しますが、最終的に下落に転じます。Fidelityのグローバルマクロ責任者Jurrien Timmer氏は、ビットコインの現在の位置づけが価格とタイミングの両面でこの枠組みにぴったり合致すると強調しました。暗号通貨が約93,576ドルの2025年年初価格を下回るレンジで推移する中、全体的な市場勢いが顕著に鈍化しており、長期的な低迷の懸念が高まっています。

出典: Fidelity

なぜビットコインの需要は弱いままであるのか?

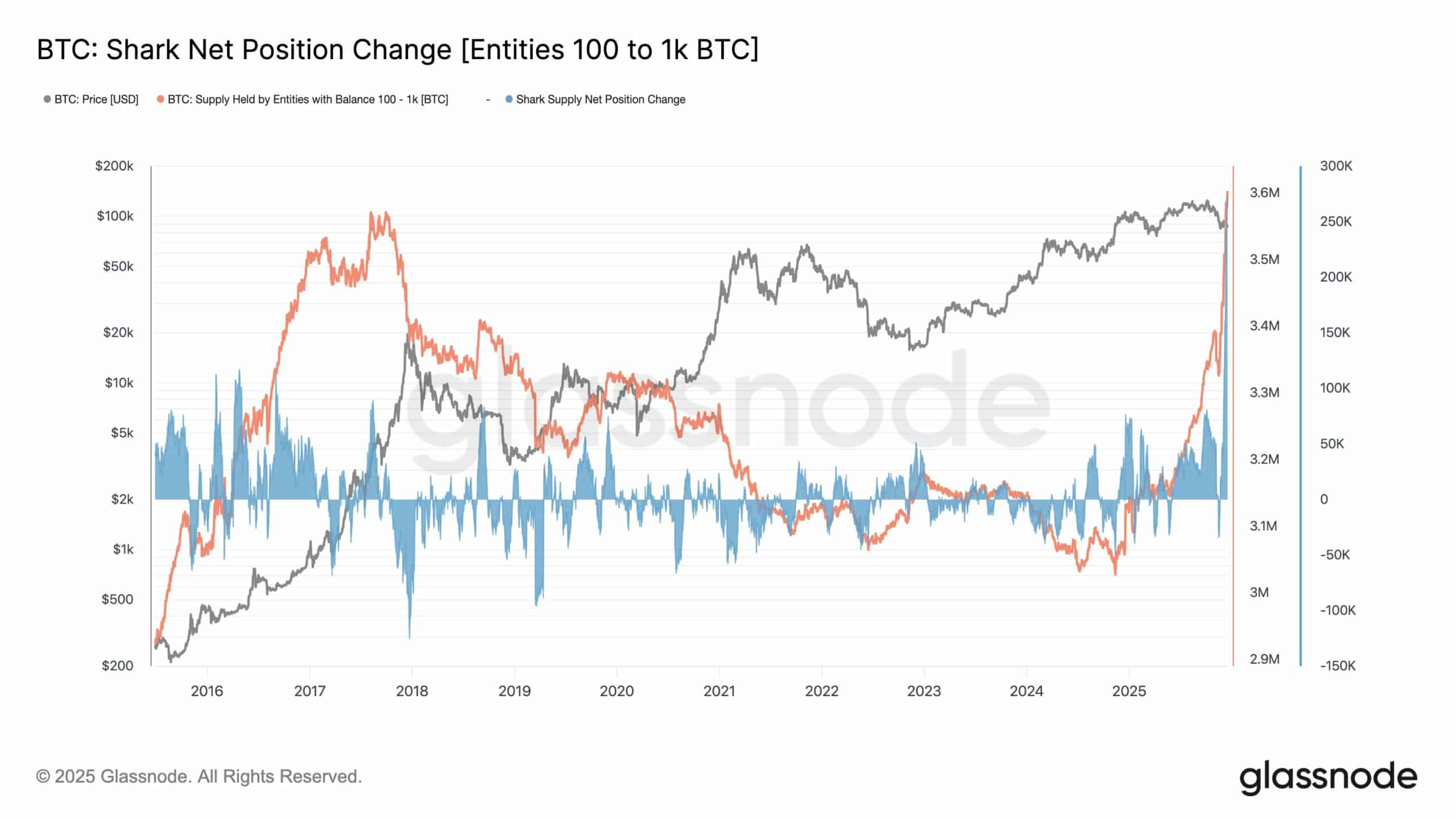

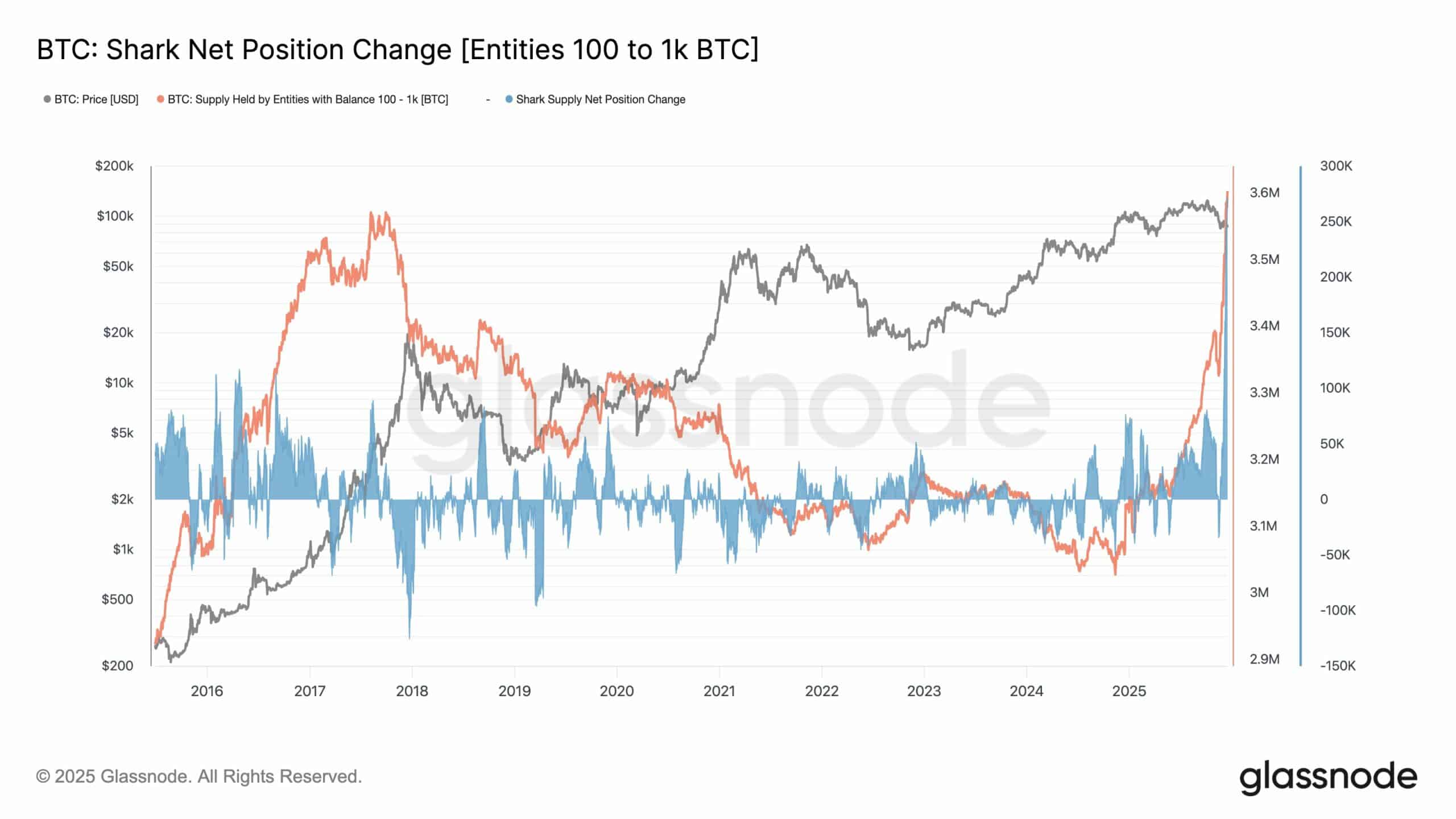

ビットコインの需要は持続的な成長の兆しを示さず、市場は新たな蓄積よりも保有の再配置を示しています。Glassnodeのオンチェーン分析によると、最近「シャーク」ウォレット(100~1,000 BTCを保有するもの)が27万BTC増加したという報告は誤解を招くものでした。この動きは、10万BTC超の大口エンティティによる内部移転によるものであり、カストディ管理やリスク軽減を目的としたもので、真の買い増しではありません。

Glassnodeの上級アナリストは次のように説明しました:「ウォレットの再配置は、大口エンティティがカストディ、リスク、または会計管理のためにアドレス間で残高を分割または統合する際に発生します。これにより、コホートサイズの括弧間でコインが移動しますが、真の所有権は変わりません。」大口保有者から約30万BTCが移動したものの、ネット効果としてシャークウォレットが約3万BTC減少しており、これは蓄積ではなく売却を示しています。この本物の需要の欠如が、ビットコインの価格を85,000ドルから93,000ドルの間で抑え、2025年末の投資家の慎重姿勢を強調しています。

CoinGlassのデータは機関投資家の役割を強調しています。米国で2番目に大きいビットコインETFであるFidelityのFBTC(保有額167.3億ドル)は、今週179 BTC(約1,570万ドル相当)の純流入を記録しましたが、BlackRockのIBIT(655.7億ドル)の後塵を拝しています。この強気の流入にもかかわらず、再分配のダイナミクスにより全体的な市場センチメントは慎重なままです。

出典: Glassnode

規制およびマクロ経済要因が需要をさらに抑制しています。米国では、連邦公開市場委員会の金利引き下げのハト派シグナルが、日本国債利回りの上昇による資本流出で相殺されています。欧州市場もこの不確実性を反映し、投資家は様子見の姿勢を取っています。暗号通貨スーパーアプリNoOnesのCEOであるRay Youssef氏はメール声明で次のように述べました:「主要中銀からの相違するシグナル、世界的な政策調整の不均一さ、2026年の金利と流動性経路に関する混合的なガイダンスが、年末に資本を様子見姿勢に導いています。」

さらに、Ethereum Franceの社長Jerome de Tychey氏は、ETFを通じた機関投資の増加が暗号通貨を伝統市場に近づけていると指摘しました。彼は次のように述べました:「ETFと機関参加の成長により、暗号通貨特有の修正は起こりにくくなりますが、グローバル市場との相関が高まります。」この収束はビットコインの独立したインフレヘッジとしての役割を弱める可能性がありますが、長期的なブロックチェーン採用を強化します。

よくある質問

ビットコインの2026年の潜在的な下落を駆動する要因は何ですか?

ビットコインの2026年展望は、歴史的に上昇の後に修正を招く4年ごとのハルビングサイクルによって形成されています。Fidelity Investmentsの分析によると、勢いの鈍化と新たな需要の欠如により、65,000ドル~75,000ドルへの後退の可能性があり、Glassnodeのオンチェーンデータに基づく金利引き下げと債券利回り圧力による投資家の慎重さがこのリスクを悪化させます。

ビットコイン市場は真の蓄積の兆候を示していますか?

いいえ、現在のビットコイン市場活動は大口保有者による内部的なウォレット再配置が主で、真の買いではありません。Glassnodeの報告書によると、中間層の「シャーク」ウォレットの見かけの増加は移転によるもので、約3万BTCのネット売却につながりました。これが2025年末の資産の85,000ドル~93,000ドルのレンジ取引を説明します。

主なポイント

- ハルビングサイクルの影響:ビットコインの2026年展望は歴史的なパターンと一致し、FidelityのJurrien Timmer氏によると、オフイヤーを迎え価格が65,000ドル~75,000ドルまで下落する可能性があります。

- 需要の弱いダイナミクス:Glassnodeのオンチェーンメトリクスは再配置を示しており、蓄積ではなくネット売却が93,576ドル以下の停滞価格に寄与しています。

- 規制の影響:米国のハト派政策とグローバル不確実性(日本利回りの上昇を含む)が投資家の慎重さを生んでいます;回復の早期シグナルとしてETFのフローを監視しましょう。

結論

ビットコイン2026年展望は、Glassnodeの分析で明らかになった資産の4年ごとのハルビングサイクルと抑制された需要によって駆動される潜在的な統合期間を強調しています。FidelityのFBTCのような機関ETFが大きなポジションを保有しつつ混合的なフローを示す中、Ray Youssef氏やJerome de Tychey氏のような専門家の洞察が市場相関の増大を指摘しており、投資家は伝統金融との連動したボラティリティの高まりに備えるべきです。ブロックチェーン採用が進む中、これらの動向に注意を払うことが、進化する環境をナビゲートする上で重要です。