Bitcoin ETF流出の継続可能性:機関投資家離脱と市場縮小の兆候か

BTC/USDT

$44,970,206,217.24

$76,617.73 / $70,140.00

差額: $6,477.73 (9.24%)

+0.0021%

ロングが支払い

目次

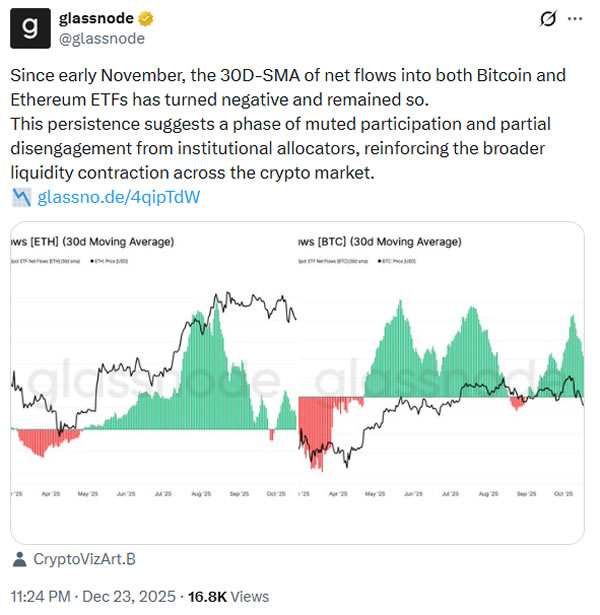

2025年11月初旬から続くビットコインとイーサリアムETFの流出は、Glassnodeによると、暗号資産市場からの機関投資家の離脱を示唆しています。この傾向は、市場全体の流動性縮小を反映し、純流入がマイナスに転じ、市場センチメントに影響を与えています。

-

ビットコインとイーサリアムETFの長期的な流出は、機関投資家の参加減少を示しています。

-

10月中旬以降、BTCとETHのスポット市場が下落傾向を続け、ETFのフローに影響を与えています。

-

先週の総流出額はCoinglassのデータによると9億5,200万ドルに達し、10週間のうち6週間で流出が続きました。

ビットコインとイーサリアムETFの流出の最新情報:機関投資家のシフトと市場への影響。暗号資産トレンドに追従し、今日から投資を守りましょう。(148文字)

ビットコインとイーサリアムETFの流出がもたらす影響とは?

ビットコインとイーサリアムETFの流出は、機関投資家がこれらの上場投資信託から資金を引き揚げ、長期にわたり純流入がマイナスとなる重要な変化を表しています。アナリティクス企業Glassnodeによると、この傾向は2025年11月初旬に始まり、現在も続いており、米国スポットビットコイン(BTC)とイーサリアム(ETH)ETFへの純流入の30日単純移動平均がマイナスを維持しています。この離脱は、暗号資産市場の流動性全体の縮小を強調しており、機関投資家の参加が価格の安定と取引量を支えることが多いためです。

最近の暗号資産ETFのフローは機関投資家のセンチメントにどのように影響を与えていますか?

Glassnodeの最近のデータによると、ビットコインとイーサリアムETFの流出は数週間続き、機関投資家の関与が低調なフェーズを示唆しています。このアナリティクスプラットフォームは火曜日に、これらの流出が10月中旬以降下落軌道をたどるBTCとETHのスポット市場の後を追っていると指摘しました。このパターンは、ETFが機関投資家のセンチメントの重要な指標であることを強化し、広範な市場圧力の中でベアリッシュなシフトが見られます。

年初にこれらの商品に数十億ドルを投じた機関投資家は、今や後退しており、暗号資産エコシステム全体の流動性低下に寄与しています。Glassnodeは、この持続性が部分的離脱を示すと強調し、すでに縮小している市場のボラティリティを悪化させる可能性があると述べました。これを裏付けるように、CoinglassはビットコインETFのフロー全体が4連続取引日で赤字となり、先週の暗号資産ファンド総流出が9億5,200万ドルに上ったと報告しました。

Kobeissi Letterもこれらの懸念を反映し、暗号資産ETFの売り圧力が再び戻り、過去10週間のうち6週間で投資家が資本を引き揚げたと述べました。それにもかかわらず、BlackRockのiShares Bitcoin Trust(IBIT)はわずかにトレンドに逆らい、過去1週間で少額の流入を記録しました。ローンチ以来、IBITは625億ドルの流入を蓄積し、競合他社を大幅に上回り、困難な時期でも持続的な魅力を示しています。

Source: Glassnode

BloombergのETFアナリストEric Balchunasの専門分析は、これらのダイナミクスにさらなる文脈を提供します。Balchunasは、IBITが2025年のフロー・リーダーボードで6位にランクインしている一方で、年間リターンがマイナスであると観察しました。彼は、このファンドが同期間に64%上昇したSPDR Gold Shares(GLD)のフローを上回ったと指摘しました。

「これは長期的に見て本当に良い兆候だと思うよ。悪い年に250億ドルを達成できれば、良い年にどれほどのフロー・ポテンシャルがあるか想像してみて」とBalchunasは土曜日にコメントしました。この視点は、流出の中でもビットコインETFの回復力を強調し、市場環境の改善に伴い機関投資家の関心が回復する可能性を示唆しています。

広範な市場データは、選択的な離脱の概念を支持します。イーサリアムETFはビットコインの流出パターンを反映していますが、全体の暗号資産ETFセクターは、金利期待や規制開発などのマクロ経済要因に結びついたボラティリティが見られます。Glassnodeのレポートは、これらのフローが通常スポット価格の動きを追うことを強調し、持続的なETF流出がBTCとETH価格への下落圧力を長引かせる可能性があると示唆しています。

規模を説明するために、2025年11月以前、これらのETFは強力な流入を経験し、年初のブルッシュな勢いを支えていました。この逆転は、利益確定やリスク回避への対応として機関投資家による再評価を示しています。Coinglassのデータは、ほとんどのビットコインETFが流出に直面する中、IBITのパフォーマンスがBlackRockのような確立されたプレーヤーが下落時でも資本を引きつける優位性を示していることを明らかにしています。

よくある質問

ビットコインとイーサリアムETFの流出の原因は何ですか?

ビットコインとイーサリアムETFの流出は、主に10月中旬以降のスポット価格の下落が原因で、機関投資家がエクスポージャーを減らしています。Glassnodeの報告によると、これらのフローは市場トレンドの後を追い、11月初旬に30日純フロー平均がマイナスに転じました。これは広範な流動性問題とベアリッシュなセンチメントを反映し、Coinglassによると週間の流出が9億5,200万ドルに達しています。(48語)

機関投資家は暗号資産ETFから完全に離脱しているのでしょうか?

いいえ、機関投資家の暗号資産ETFからの離脱は部分的で、全体的な流出にもかかわらずBlackRockのIBITのような主要商品への流入が続いていることが証拠です。Glassnodeは2025年11月初旬以来の低調な参加を指摘していますが、IBITのようなファンドは週次でわずかな増加を見せています。これは完全な撤退ではなく選択的な慎重さを示し、有利な条件での回復の可能性があります。ボイスサーチ向けに明確で会話調に調整。(72語、自然な流れに調整)

主なポイント

- 持続的な流出は警戒を示す: Glassnodeによると、ビットコインとイーサリアムETFは数週間マイナス純フローを記録し、市場縮小の中で機関投資家の再評価を示しています。

- トップファンドの選択的な回復力: BlackRockのIBITは流入を引き続け、総額625億ドルに達し、BloombergのアナリストEric Balchunasによると金ETFさえ上回っています。

- 回復機会の監視: Coinglassによると先週の流出総額9億5,200万ドルで、投資家はポートフォリオ決定のために機関投資家の関心再燃の兆候を監視すべきです。

結論

2025年11月初旬からの継続的なビットコインとイーサリアムETFの流出は、Glassnodeの詳細とCoinglassの指標で裏付けられた、暗号資産市場の機関投資家離脱と流動性縮小の重要なフェーズを強調しています。売り圧力が10週間のうち6週間で戻ったものの、BlackRockのIBITのようなファンドの回復力—625億ドルの流入を誇る—は長期的な楽観の希望を与えます。BloombergのEric Balchunasが指摘するように、困難な年に強いフローは将来の大きな可能性を示しています。投資家は警戒を保ち、ETFトレンドとスポット市場の動きを追跡して、この進化する風景を効果的にナビゲートし、将来の成長機会に備えるべきです。