Bitcoin価格変動のサイクル化:フラッシュクラッシュの可能性と清算圧力の懸念

BTC/USDT

$39,989,483,508.83

$71,751.33 / $67,300.00

差額: $4,451.33 (6.61%)

-0.0006%

ショートが支払い

目次

ビットコインの価格ボラティリティが市場を急激な変動のサイクルに閉じ込め、薄い流動性と保有者のキャピチュレーションが主な要因です。最近の89,000ドルから91,000ドルの変動はフラッシュクラッシュのリスクを示しており、実現損失の純額が再び増加し、ETFの資金流入が低調なまま、90,000ドルの水準に圧力をかけています。

-

ビットコインの実現損益がマイナスに転じ、保有者が損失覚悟で売却するキャピチュレーションが増加中です。

-

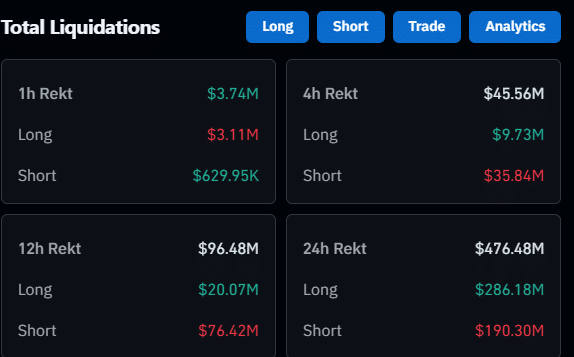

荒れた価格変動により、24時間で5億ドル以上の清算が発生し、市場の不安定さを悪化させています。

-

未決済建玉はピークから300億ドル減少しており、クジラの戦略的なポジション解消を示唆しています。TradingViewのデータでは、史上最高値以下の持続的なボラティリティが確認されます。

ビットコインの価格ボラティリティが市場のループを引き起こし、潜在的なフラッシュクラッシュのリスクを探ります。実現損失、清算、クジラの影響がBTCの未来を形作る仕組みを学びます。今日の暗号資産トレンドに詳しくなろう。

現在のビットコイン価格ボラティリティの主な要因は何ですか?

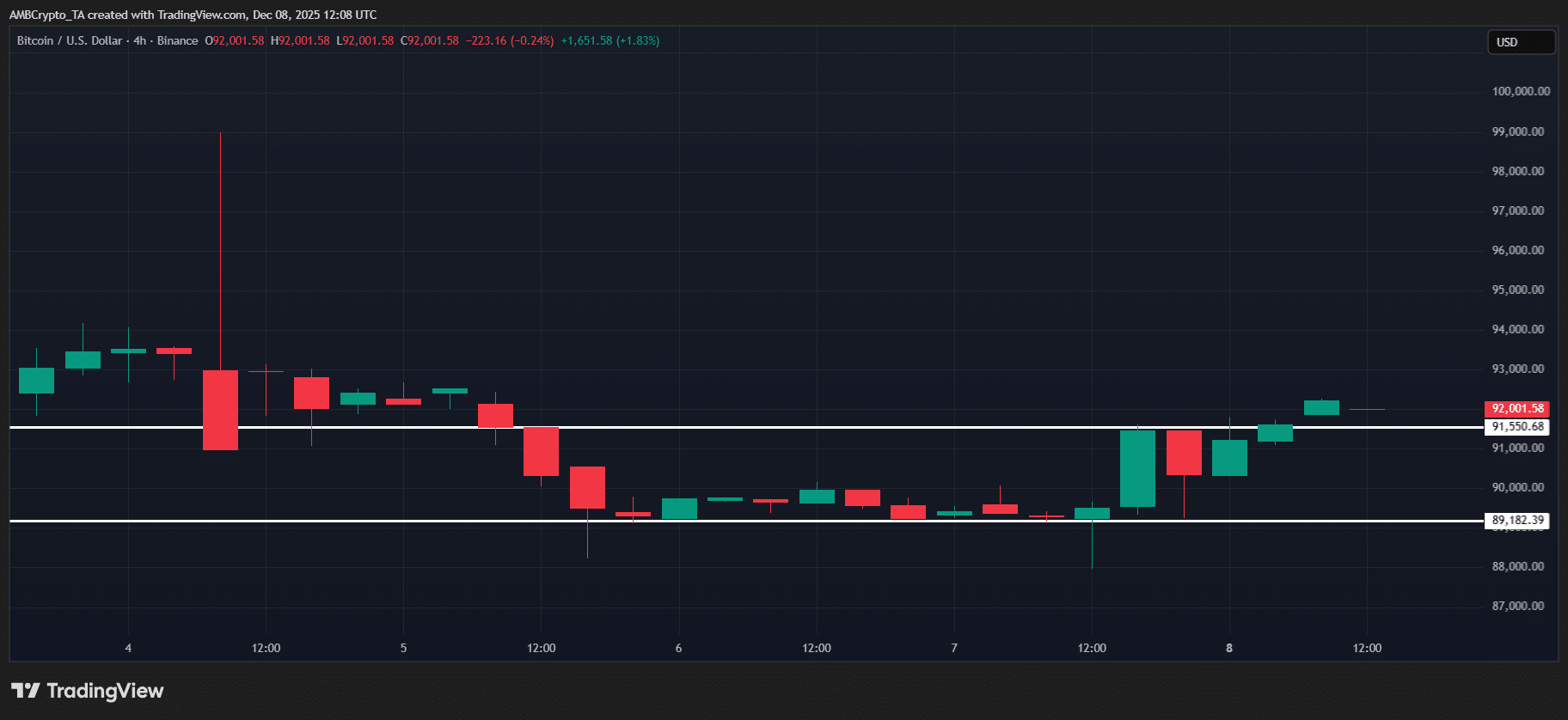

ビットコインの価格ボラティリティは、主にビッドサイドの不均等な流動性と保有者の不安定な行動から生まれ、急激な価格変動のフィードバックループを形成しています。最近のセッションでは、BTCが87,000ドルから91,000ドルの間で急速に振れ、キャピチュレーション売却により実現損益の指標がマイナス圏に転じています。このダイナミクスは主要取引所で観察されており、史上最高値から30%下落しているにもかかわらず、短期的な圧力に対する資産の敏感さを強調しています。

Source: TradingView (BTC/USDT)

清算がビットコインのボラティリティループにどのように寄与していますか?

清算の急増は、短い下落時に下押し圧力を増幅させることでビットコインの価格ボラティリティを激化させています。過去24時間で約5億ドルのポジションが消滅し、Coinglassのデータによると、4時間の単一期間でロングの1億7,100万ドルとショートの7,100万ドルが清算されました。この出来事は、レバレッジ取引が変動を悪化させる仕組みを示しており、急速な価格下落が連鎖的な売却を引き起こします。

取引所フローを追跡する市場アナリストによると、このパターンは高レバレッジと低流動性がぶつかる歴史的なボラティリティエピソードと一致します。例えば、ビットコインの未決済建玉は10月の94億ドルのピークから300億ドル減少しており、価格が狭いレンジに閉じ込められるデレバレッジングプロセスを示しています。ETFの資金流入はCoinbaseでわずかなプレミアムを示すものの全体的に低調で、投資家の慎重姿勢を反映し、継続的なループに寄与しています。

金融リサーチ会社の専門家は、このような清算がしばしば安定化の前兆になると指摘しますが、現在の環境では87,000ドル以下のサポートが崩れればフラッシュクラッシュのリスクを強調します。こうした短い文が読みやすさを助けます:ボラティリティは続く。清算が支配。回復は広範なセンチメントシフトにかかっています。

Source: Coinglass

10月の下落以来、ビットコインは100,000ドルを上回るのに苦戦しており、日足チャートで80,000ドル、83,000ドル、88,000ドルの連続した低い高値をつけています。このテクニカルセットアップは、チェーン上アナリティクスプラットフォームが報告するクジラの蓄積パターンと組み合わさり、混乱の中で戦略的なポジショニングを示唆しています。保有者は損失で売却しており、Glassnodeが計算する実現損益のマイナス転換がそれを証明しています。この指標は取引所での実現利益と損失を比較します。

Coinbaseプレミアム指数が断続的にグリーンに点灯するのは、機関投資家の関心の兆しですが、全体的なETFフローはリスク回避の姿勢を示しています。こうしたボラティリティ期間中の取引量は急増していますが、持続的な買い支えがないと90,000ドルの閾値は脆弱です。Bloombergが報じる暗号デリバティブのレバレッジに関する規制議論が、トレーダーの行動にさらなる不確実性を加えています。

よくある質問

ビットコインのフラッシュクラッシュの可能性を示す兆候は何ですか?

ビットコインの潜在的なフラッシュクラッシュの指標には、保有者がコストベース以下で売却する持続的な実現損失と、薄いビッド流動性が小さな売り注文を大きな下落に増幅させる点が含まれます。最近のデータでは、BTCが89,000ドルから87,000ドルに下落した後反発し、24時間の清算が5億ドルを超える高リスクを示しています。取引所のネットフローと未決済建玉の低下を監視することで、こうしたイベントの早期警告が得られます。

ボラティリティの中でなぜビットコインの未決済建玉が減少しているのですか?

ビットコインの未決済建玉が減少しているのは、トレーダーが荒れた市場で清算リスクを避けるためにレバレッジ露出を減らしているからです。10月の94億ドルのピークから300億ドル減少しており、価格変動中にポジションが解消されています。この自然な反応は全体的なレバレッジを低下させることで市場を長期的に安定化させ、ビットコインのトレンドに関するボイスサーチを長期的な健全性理解に有用にします。

主なポイント

- 実現損失の再出現: ビットコイン保有者が損失でキャピチュレーションし、実装損益指標をマイナスに転じ、価格への下押し圧力を増大させています。

- 清算がサイクルを燃料: 24時間の5億ドル超の清算、特にロングポジションがBTCをボラティリティループに閉じ込め、クジラの操作戦術に疑問を投げかけます。

- デレバレッジングが前進への道: 未決済建玉の低下は、スマートマネーが過剰レバレッジを解消し、90,000ドル超の安定した回復の舞台を整える可能性を示します。

結論

要するに、ビットコインの価格ボラティリティはキャピチュレーション主導の実現損失と大量清算を通じて暗号資産の風景を支配し、デレバレッジングのループを生み出し、90,000ドルのサポートを試しています。ETFフローが安定し、Glassnodeなどのソースからのチェーン上データとクジラ活動が一致する中、市場は史上最高値以下で回復力を示しています。投資家はこれらの指標を密切に監視し、2025年の規制明確化に伴う潜在的な反発に備えるべきです。